個人事業主で消費税が免除となる条件は?仕訳や納付期限を知っていますか?

執筆者:川原裕也 更新:

※記事内に広告を含む場合があります

税金は通常、利益に対して課税される仕組みです。

しかし、赤字でも支払わなければならない税金があります。それが多くの方が知っている「消費税」です。

消費税は消費者が買い物などに支払う税金を、事業者がまとめて納付する制度です。基本的には企業間取引においても消費税が加算されます。

記事更新時点(2024年3月)で日本の消費税率は10%(軽減税率対象物は8%)です。

消費者から預かっているお金とはいえ、売上の1割を税金として収めなくてはならないとなると、資金繰りに大きな影響を及ぼすことは間違いありません。

しかし、消費税は支払いが免除となる条件もあり、実は消費税を支払わなくてもよい個人事業主もたくさんいるのです。

消費税の免税事業者であれば、10%の消費税分はすべて利益となります。もちろん合法ですので消費税の10%を利益として計上しても問題はありません。

個人事業主で消費税が免除となる条件

個人事業主が免税事業者となる条件は大きく2つあります。

- 開業後2年間

- 課税売上高が1,000万円以下

なぜ「開業後2年間」は免税扱いになるのかというと、消費税の納税義務は「前々年の売上が1,000万円以上の場合」に発生するからです。

つまり、事業をスタートして1年目に売上が1,000万円を超えても、消費税の納税義務が発生するのはその2年後(つまり3年目から)なので、実質的に2年間は免税扱いになるという理屈です。

もう一つの条件は「課税売上高が1,000万円以下」の場合です。売上が1,000万円に満たない自営業者は3年経っても5年経っても、消費税を支払う必要はありません。

もし現在、年間売上が1,000万円に満たないようであれば、消費税については気にしなくても大丈夫です。

ちなみに、事業を始めてから5年目に初めて課税売上高が1,000万円を超えた場合、その2年後となる7年目から消費税の納税事業者になります。

◆特例に注意

基本的には上記の考え方で問題ないのですが、実は「一定の条件を満たしてしまうと、2年目から消費税の納税義務者になる」という決まりも存在します。

これは、前年の1月1日~6月30日までの半年で課税売上高が1,000万円になった場合、課税事業者になってしまうという特例です。

つまり、事業開始直後から売上が好調で、事業を始めて半年後には売上が1,000万円を超えるほどになっていた場合、「前年における課税売上高における納税義務免除の特例」に該当するため、2年目から消費税の納税義務が発生します。

その課税期間(個人事業者は暦年、法人は事業年度)の基準期間(個人事業者は前々年、法人は前々事業年度)における課税売上高が1,000万円を超える事業者は、消費税の納税義務者(課税事業者)となります。

基準期間における課税売上高が1,000万円以下であっても、特定期間における課税売上高が1,000万円を超えた場合は、その課税期間においては課税事業者となります。

特定期間とは、個人事業者の場合はその年の前年の1月1日から6月30日までの期間、法人の場合は、原則として、その事業年度の前事業年度開始の日以後6か月の期間のことをいいます。

なお、特定期間における1,000万円の判定は、課税売上高に代えて、給与等支払額の合計額により判定することもできます。

2023年10月からインボイス制度が導入されました。

インボイス制度を機に免税事業者からインボイス発行事業者として課税事業者になった場合には、2割特例の対象になります。

出典:2割特例の概要-国税庁

消費税率よりも負担が軽い簡易課税制度

もし、消費税の納税義務が発生しても、実際の税率よりも収める税額は低いので安心です。

課税売上高が5,000万円以下であれば「簡易課税制度」を選択できます。事前に「消費税簡易課税制度選択届出書」を税務署に提出しておくことが条件です。

簡易課税制度では、業種によって「みなし仕入率」が定められており、通常の消費税の計算方法(原則課税)よりも簡単に計算できるようになっています。

簡易課税制度の計算方法は以下の通りです。

納付する消費税額 = 課税売上に対する消費税額 - (課税売上対する消費税額 × みなし仕入れ率)

みなし仕入率は以下のように業種ごとに定められています。

| 業種 | みなし仕入率 |

|---|---|

| 第一種事業(卸売業) | 90% |

| 第二種事業(小売業) | 80% |

| 第三種事業(製造業等) | 70% |

| 第四種事業(その他の事業) | 60% |

| 第五種事業(サービス業等) | 50% |

| 第六種事業(不動産業) | 40% |

たとえば、「その他事業(みなし仕入率60%)」を営んでいる事業者で、課税売上高が3,000万円の場合、簡易課税制度ではこのような計算方法になります。

1.課税売上に消費税率を掛けて消費税額を算出

3,000万円 × 消費税10% = 300万円(課税売上に対する消費税額)

2.簡易課税制度で納付する消費税を計算

300万円 - (300万円 × 60%) = 180万円

簡易課税制度を用いることで、原則課税と比べて納付すべき消費税額が少なくなる場合が多いです。

ちなみに、売上高が5,000万円以上になった場合の「原則課税」方式の計算方法は以下の通りです。

納付する消費税額 = 課税売上に対する消費税額 - 課税仕入に対する消費税額

↓

言い換えると

納付する消費税額 = 課税売上の10% - 課税仕入の10%

計算がややこしくなりますので、売上が5,000万円を超えてくるようであれば、税理士さんなどの専門家に依頼した方がよいと思います。

消費税の納付期限

個人事業主の消費税の納付期限は3月31日です。

確定申告の期限が3月15日となっており、所得税はこれに合わせて3月15日が納付期限となっています。

所得税と消費税は税額のなかでも特に大きなものですが、この両方を3月中に納めなくてはなりません。

確定申告時期に備えて税金の支払いができるよう、しっかりとお金を貯めておくことをおすすめします。実際、この時期は税金の支払いで資金繰りが厳しくなります。

中間納税に注意

所得税と同様に消費税にも中間納税(予定納税)が存在します。

「前年に消費税がこれぐらい発生したから、今年もこれぐらい発生しますよね?それなら先にその一部を納めておいてください」

という自営業者にとっては大変厳しい制度です。

個人事業主の場合は、前年の消費税の税額が48万円を超える場合、消費税の中間納税義務が発生します(課税期間の特例制度を適用している場合は中間納税は不要)。

中間納税は、自動計算されて納める税額が記入された納付書が5月ごろに届きます。

この納付書を持って、銀行などで税金の支払いを行います。

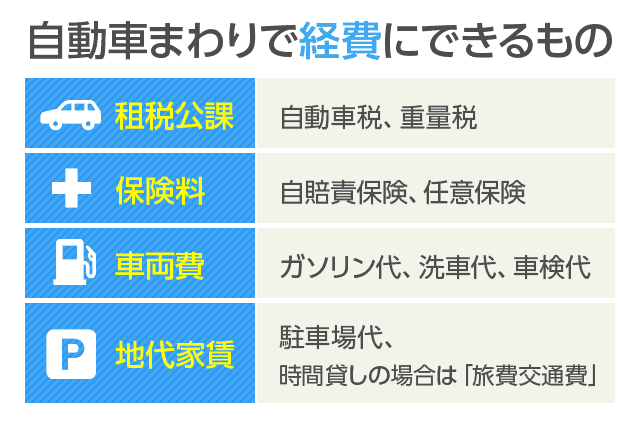

税込み会計の場合は、中間納税を「租税公課」として仕訳します。

| 借方 | 貸方 |

|---|---|

| 租税公課 100万円 | 普通預金 100万円 |

摘要:消費税の中間納税の支払い

消費税の仕訳のやり方

帳簿付けを税込み会計にしている場合は、消費税は「租税公課」で支払います。

銀行口座から100万円の消費税を納付した場合、

※決算仕訳をしない場合

| 借方 | 貸方 |

|---|---|

| 租税公課 100万円 | 普通預金 100万円 |

摘要:消費税の支払い

が、消費税の支払いの際の仕訳となります。

基本的な仕訳方法は上記の通りですが、決算仕訳をする場合は、一旦「仮払消費税」という勘定科目を経てから、実際の納付段階で処理する形となります。

決算仕訳をしたとき

| 借方 | 貸方 |

|---|---|

| 租税公課 100万円 | 未払消費税 100万円 |

↓

実際に消費税を納めたとき

| 借方 | 貸方 |

|---|---|

| 未払消費税 100万円 | 普通預金 100万円 |

あわせて読みたい:

個人事業主でもできる5つの節税対策、税金を減らし手元資金を増やす方法

0件のコメント