6つの形を暗記するだけだけ、超簡単な貸借対照表の見方

執筆者:川原裕也 更新:

※記事内に広告を含む場合があります

自営業にとって財務分析ができるほど心強い武器はありません。

当サイト「今日の経営」でも貸借対照表(バランスシート)の見方は何度か取り上げてきました。

今回は、「バランスシートの読み方」から、「バランスシートを見た上での経営分析」まで発展して説明したいと思います。

やや進んだ内容となるので、貸借対照表(バランスシート)の基本的な見方については下記の記事を参照してください。

貸借対照表の読み解き方は3つのポイントに着目することです。

- 1.流動比率に注目する(6種類の箱の形)

- 2.固定資産カバー率に注目する

- 3.自己資本比率に注目する

この3つのアプローチを知っておくだけで、貸借対照表が驚くほど理解できるようになります。

目次

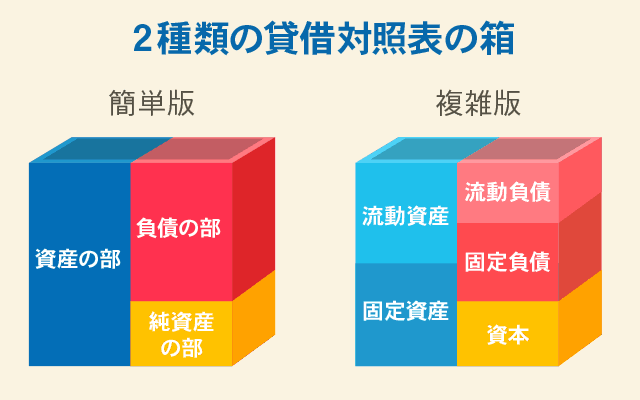

貸借対照表が持つ6つの形

貸借対照表には、大きく分けて6つの形しかありません。

6つの形とその意味を覚えておくだけで、自社・他社・上場企業に関係なく、どのような貸借対照表からも経営状態を把握できるようになります。

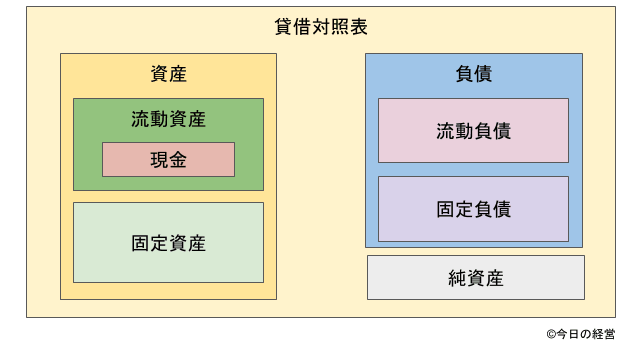

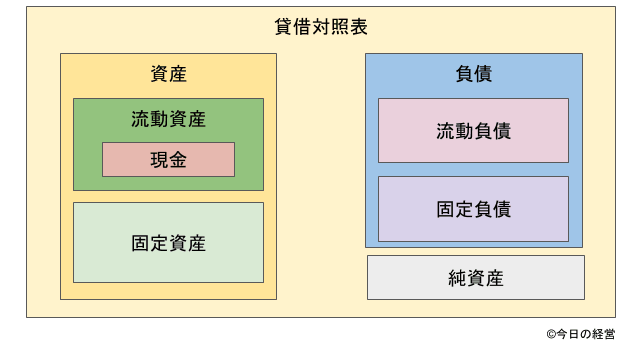

それぞれの貸借対照表の形を見る前に、まずは「貸借対照表に記載されているあらゆる項目は、下記の5つうちのどれかに当てはまる」ことを学びます。

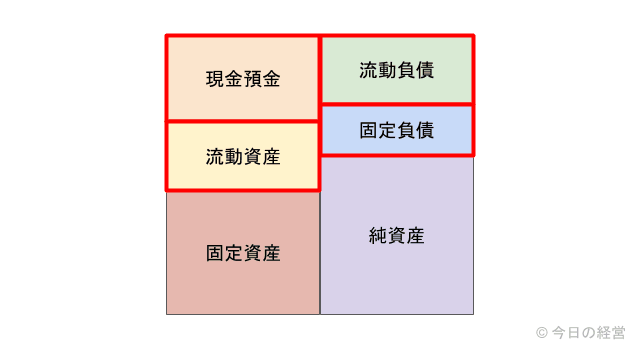

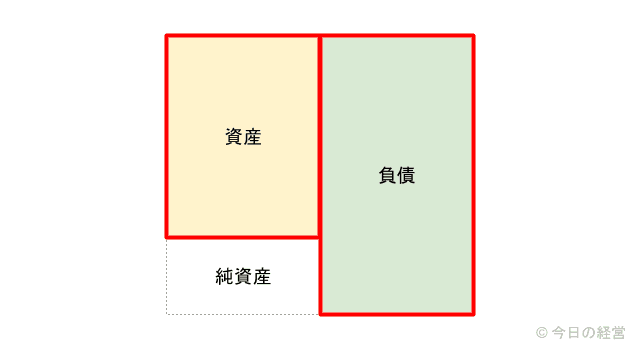

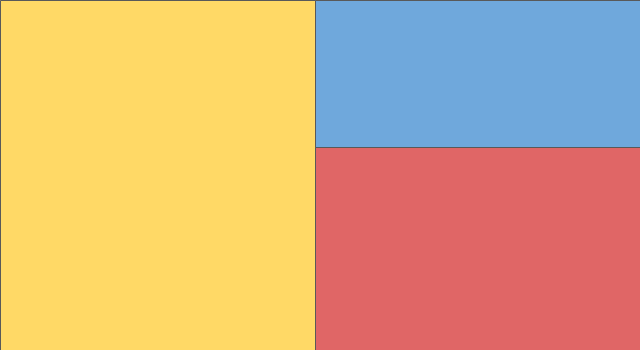

貸借対照表はざっくり分けるとこのようになっています。

超シンプル:

「資産」「負債」「純資産」の3つだけ

↓

シンプル:

「流動資産」「固定資産」「流動負債」「固定負債」「純資産」の5つだけ

↓

やや複雑:

「現金」「流動資産」「固定資産」「流動負債」「固定負債」「純資産」の6つだけ

これだけ頭に入れておけば、今回の「貸借対照表を使った経営分析」は理解できます。

図にすると以下のようになります。

上記を意識しつつ、6つの形について説明していきます。

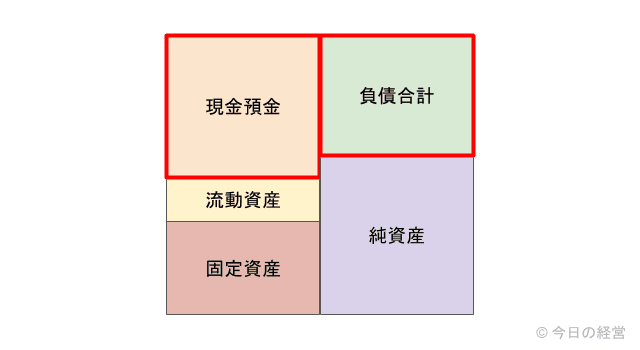

キャッシュリッチの実質無借金経営

負債合計(流動負債+固定負債)よりも貸借対照表の「現金預金」の金額が大きい状態は、とても安定した経営状態を示しています。

なぜかと言うと、現金という圧倒的に裏付けのある資産を使って、今すぐすべての負債を完済できるからです。

こうした会社のことを「キャッシュリッチ」といい、上記の貸借対照表の形からは実質無借金経営であることがわかります。

中小企業でこうした会社は珍しいですし、上場企業の場合は「ここまで多額の現金を保有している意味がない → 事業成長のために使うか、株主配当に回すべき」という意見が出ます。

「財務健全性」の点からは100点満点ですが、「企業としての成長性」には疑問符が付きます。

財務健全性と企業としての成長性はトレードオフ(相反する状態)なので、「財務健全性が悪い = それだけリスクを取って成長しようとしている」と考えることができます。

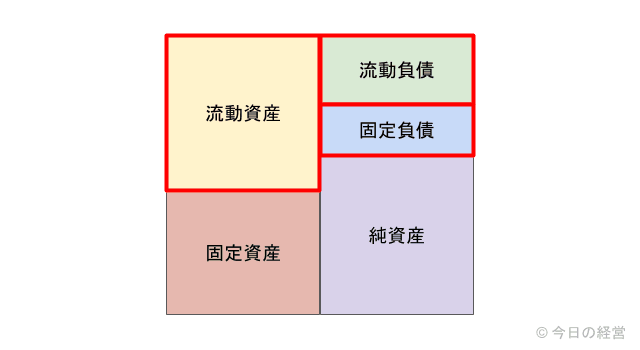

財務健全性の高い経営状態

財務健全性90点の貸借対照表がこちらです。

先ほどの「キャッシュリッチ」状態と何が違うのかというと、現金だけですべての負債はまかないきれていないからです。

しかし、流動資産(換金性の高い資産)を含めれば、負債全体をカバーできるので、こちらも安定した財務基盤です。

負債には「流動負債」と「固定負債」の2つがあります。

流動負債は1年以内に支払い期限がやってくる負債なので、流動負債を支払えるだけの現金があればひとまずは安心できます。

固定負債の支払いは1年以上先なので、現在保有している現金でカバーできなくても目先の大きな問題にはなりません。

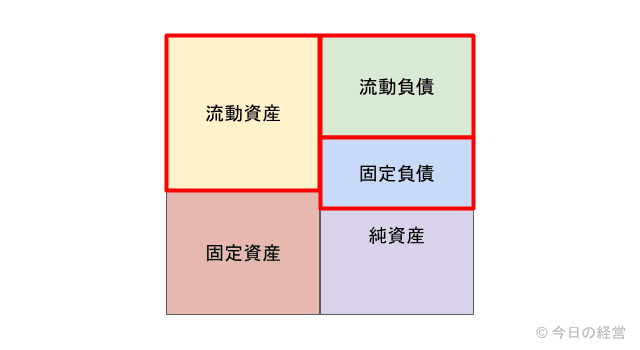

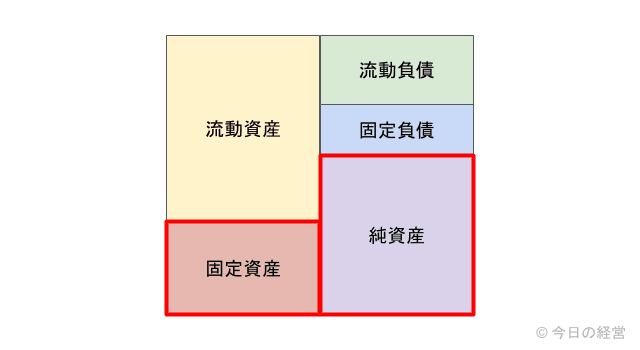

バランスの取れた経営

企業の成長性と財務健全性のバランスが取れた理想的な貸借対照表がこちらです。

現金は流動資産の一部なので、左側は「流動資産」にまとめました。

換金性の高い流動資産で、負債全体をカバーできているのであれば、現金はほとんど持っていなくても大きな問題にはなりません。

「流動資産 ÷ 流動負債 × 100」のことを流動比率といいます。

流動比率は

- 200%以上:安心

- 100%以上:適正

- 100%以下:注意

という見方をします。

ようは、流動資産(換金性の高い資産)で流動負債(1年以内に支払う負債)をどの程度カバーできているかを知るための指標です。

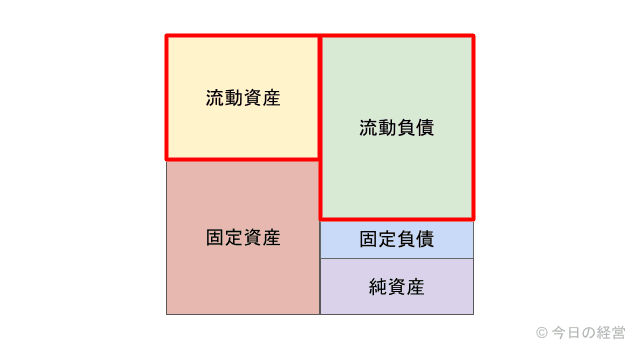

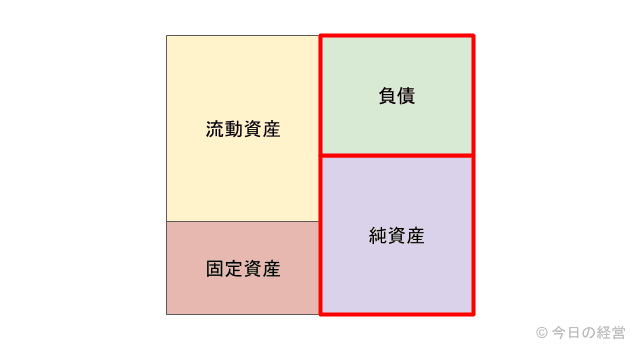

目先は安定経営

負債全体をカバーできなくても「1年以内に支払期限が迫っている流動負債」さえカバーできていれば、目先は安定です。

ここでも注目すべき点は「流動比率が100%を上回っているかどうか」です。

中小企業はこの形または、これまで紹介してきたより健全な貸借対照表を作ることができていれば問題はありません。

流動比率100%以下の自転車操業

流動比率が100%を下回っているということは、1年以内に支払わなけばならない負債を、換金性の高い資産で払えない状態なので、新たな銀行借入や固定資産の売却など、何らかの方法で資金を調達してこなければなりません。

しかし、

- 銀行借入

- 固定資産の売却

のどちらをとっても、良い方法とは言えません。

なぜなら、「銀行借入」は負債比率がより高くなってしまうため、財務健全性はさらに低下します。

しかし、長期の借入を起こして「流動負債を固定負債に付け替える」ことができれば、流動比率の悪化を食い止めることができます。

銀行からお金を借りることができるのであれば、こちらを選択した方が良いと思います。

固定資産の売却には大きな問題があります。

それは、基本的に企業が利益を生み出す源泉となっているのが固定資産だからです。

利益を生み出さない有休資産などは売却して現金化するべきですが、利益を生み出す源泉となっている固定資産を手放すことは、財務の改善のために将来の利益を目減りさせることに繋がってしまいます。

まさに自転車操業状態なので、貸借対照表がこの状態の場合、手が打てる段階でいち早く改善しておくべきでしょう。

債務超過

債務超過とは、純資産がマイナスの状態のことを言います。

図を見るとわかりますが、資産で負債をカバーできていない状態で、すべての資産を売り払っても借金が残ります。

債務超過に陥っている場合、大抵は赤字続きの果てにこの貸借対照表になっています。

よって、借入利息を返済するためのお金は捻出することが難しい、利息と元金の返済には資産を売り払うしかない。

しかし、資産を売り払うと「利益を生み出す源泉となるもの」が減るので、さらに利益を出しにくい状態になる。

もちろん銀行は、債務超過の会社に融資はまず行ってくれない。

という悪循環をたどるため、債務超過は倒産が時間の問題の状態と言われます。

- とにかく黒字を出せる体質を作る

- 増資をして純資産を増やす

- 役員借入金を純資産に振り替える

といった方法があります。

利益を黒字にするか、純資産を積み上げて純資産がマイナスの状態を解消するということです。

債務超過の状態が解消すれば、銀行も融資に応じやすくなります。

以上が貸借対照表の6つのタイプからわかる、経営状態の把握方法です。

自社の貸借対照表と照らし合わせてみて、自分の会社がどのタイプに分類されているか確認してみてください。

固定資産のカバー率を見る

前述の「流動比率に着目したアプローチ」とは別の見方として、固定資産のカバー率を見る方法もあります。

固定資産は「換金性の低い資産」のことで、長期にわたってバランスシートに計上されます。

固定資産は実は負債に近い性質をもっています。なぜかというと、固定資産は「減価償却」されることで毎年一定の費用として計上する必要があるからです。

2,500万円の固定資産を5年で減価償却する場合

当初:

固定資産:2,500万円

1年目:

固定資産:2,000万円

減価償却費:500万円(経費)

2年目:

固定資産:1,500万円

減価償却費:500万円(経費)

3年目:

固定資産:1,000万円

減価償却費:500万円(経費)

このように毎年500万円の経費を計上しなくてはならないため利益を圧迫する要因となります。固定資産が重すぎると、黒字が出しにくく赤字になりやすい財務体質となります。

ここで扱うのが、「固定資産 ÷ 純資産 × 100」で計算できる「固定比率」という指標です。

流動比率は高ければ高いほど良かったのですが、固定比率は低ければ低いほど良く、可能であれば100%以下に抑えるのが理想です。

固定比率が100%を下回るということは、純資産(自己資金)で固定資産(将来費用となる資産)をまかなうことができます。

固定資産のカバー率は3つのパターンのいずれかに当てはまります。

固定資産を純資産でカバーできている

固定比率100%以下の状態。極めて安全。

固定資産を純資産と固定負債でカバーできている

固定比率は100%以上だが、固定資産(将来の費用)を純資産と固定負債(すぐ返さなくてもよい借金)でカバーできているので安心。

固定資産を純資産と固定負債と流動資産でカバーしている

固定比率は100%以上。固定資産(将来の費用)を純資産と固定負債と流動負債(短期の借入)でカバーしている。あまり良いとは言えない。

自己資本比率を見る

自己資本比率は、負債と自己資本(純資産)のバランスを見る指標です。

業種によっても適切な自己資本比率は異なりますが、自己資本比率が20%以下だと良くないケースが多いので、

- 借入金を減らす

- 増資する

などの方法で財務健全性を高めましょう。

自己資本比率が50%を超えていれば安心です。自己資本比率が0%以下の状態が債務超過となります。

自己資本比率は「純資産 ÷ 総資産」で計算できます。

総資産とは、負債と純資産を足したものです。

建設業や不動産業などは総じて自己資本比率が低いので、一概には言えませんが、上場企業の財務では自己資本比率が20%以下だと個人的には気になります。

ただ、私が銀行の担当者と話していると、実際のところ中小企業は自己資本比率が1桁の会社も少なくないのだとか。

経済産業省が公表している平成28年企業活動基本調査によると、

製造業:

自己資本比率:49.3%

流動比率:140.1%

固定比率:47.7%

小売業:

自己資本比率:37.4%%

流動比率:130.6%

固定比率:54.6%

となっています。

中小企業においても、このあたりの数値が目指すべきところになりそうです。

経済産業省では、その他の業種の平均自己資本比率なども公開されていますので参考になると思います。

貸借対照表で現在の経営状態がわかる

- (流動)資産と(流動)負債

- 固定資産と自己資本

- 負債と自己資本

3つのアプローチで貸借対照表を見ると、現在の経営状態がどういったものなのかが簡単にわかります。

私が運営している姉妹サイト「1億人の投資術」にも同様の内容を書いていますので、参考にしてください。

貸借対照表(バランスシート)の変化を追うと簡単に投資銘柄の業績が把握できる

今回参考にした本。

3秒でバランスシートが読める本

あわせて読みたい:

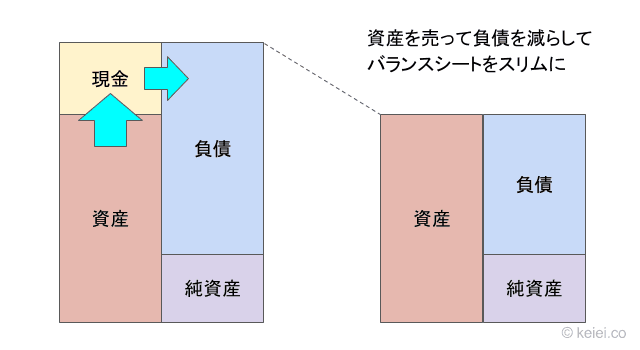

バランスシートを縮小する意味は?スリム化によって財務体質を改善

0件のコメント