個人事業主の給与にまつわる3つの話、覚えておくと疑問がスッキリ解決します

執筆者:川原裕也 更新:

※記事内に広告を含む場合があります

脱サラをして個人事業主になる方も多いと思います。

しかし、個人事業主にとって「給与」の扱いはとても特殊です。サラリーマン時代と同じ感覚だと給与をどのように扱ってよいのかわかりにくいのも事実です。

今回は、個人事業主の給与にまつわる話を3つほどします。

これを覚えておくだけで、給与関係の話は完全に理解できると思います。

目次

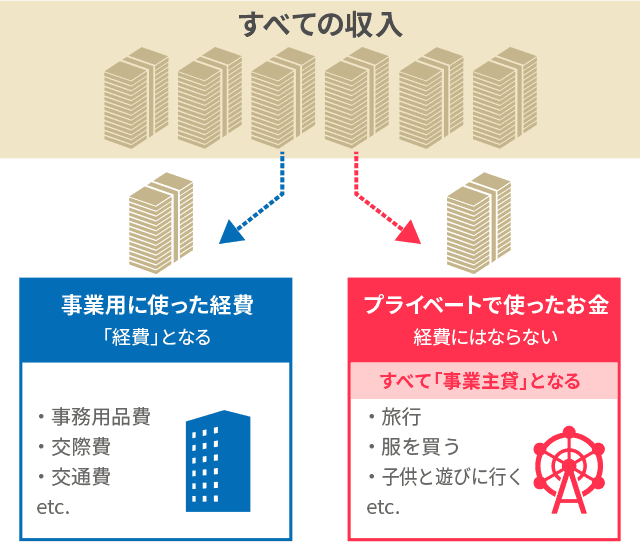

個人事業主に給与は存在しないが事業主貸で処理をする

実は、個人事業主には給与という概念は存在しません。ボーナスもありません。

個人事業主とはあくまでも「個人」なので、「事業の収入 = 自分の収入」となっています。

つまり、個人の財布と事業の財布が同じになっているのです。

余談ですが、だからこそ、自分で個人用の財布と事業用の口座を分けておくことをおすすめします。ちなみに私は個人事業主だった頃は、口座などは分けていませんでしたが…

しかし、面倒なことに「経費」については事業に関するものしか経費として認められません。

では、「事業に関係ないプライベートなお金(事実上の給与)」はどうやって扱うかというと、「事業主貸」という特別な勘定科目で仕訳をおこないます。

事業主貸は個人事業主だけに存在する勘定科目です。

まとめると以下のようになります。

入ってくる収入

事業用も個人用も関係なくすべて1つにまとめられている。

↓

事業用に使った経費

事業用に使ったお金は「経費」となります。

事務用品費や交際費といった項目ごとに経費の計上を行います。

プライベートで使ったお金

「子どもと遊園地に遊びに行った」というようなプライベートなお金も「入ってくる収入(事業所得)」から捻出します。

ただし、事業に関係がない支出なのでプライベートで使ったお金はすべて「事業主貸」という勘定科目で帳簿付けを行います。

もちろん、事業主貸は経費扱いにはなりませんので、事業主貸の金額をどれだけ膨らませても節税にはなりません。

仕訳の形はこのようになります。

事業用の普通預金口座から、プライベート用の普通預金口座にお金を移動させた場合。普通預金の金額が減り、事業主貸が増える(つまりプライベートで3万円使った=事実上の給与を与えた)

事業主貸 30,000 / 普通預金 30,000

事業用で使っているクレジットカードでプライベートな買い物をした

事業主貸 30,000 / 未払金 30,000

仕訳をする際、通常は「事業主貸」は左側(借方)に記載します。

その逆の右側(貸方)は、プライベート用に移動させた資金と同等の金額を事業用の口座やクレジットカードなどからマイナスする形になります。

▼確定申告ソフトを使うと、日々の仕訳もほぼ自動化できます

事業資金を追加する場合は事業主借で処理

その逆で、プライベート用のお金を事業資金に使った場合は、「事業主借」という勘定科目で処理します。

プライベート用の資金を事業用の普通預金口座に移動させた場合。

事業用の普通預金の金額が増え、事業主借が増える

普通預金 30,000 / 事業主借 30,000

これが、個人事業主における事業用とプライベート用資金の扱い方です。

従業員を雇う場合は届け出が必要

個人事業主は基本的に、個人が1人で行う商売のイメージです。

しかし、1人で事業を展開するのは大変ですから、アルバイトなどの従業員を雇うこともあると思います。

従業員に支払う給与は経費として計上することができます。

個人事業主が従業員を雇い、第三者に給料を支払う場合は「給与支払事務所等の開設の届出」を税務署に提出します。

従業員を雇ったら、源泉徴収税額表に従って給料に対して源泉徴収を行います。

仕訳はこのようになります。

| 借方 | 貸方 |

|---|---|

| 給与 150,000 | 普通預金 145,000 |

| 預り金(源泉徴収分)5,000 |

この場合(数字は適当ですが)、従業員にとって総支給額が15万円、手取り給与が14.5万円、5,000円が源泉徴収された所得税となります。

源泉徴収した所得税(給与から天引した税金)は、雇用者が一時的に預かり、後日税務署に納めます。

預かった源泉所得税は、翌月10日までに納付しなくてはなりません。

しかし、この作業はあまりに大変なので、預かっている源泉所得税を年2回にまとめて支払う方法があります。

「源泉所得税の納期の特例の承認に関する申請書」を税務署に提出することで、毎月預かっている源泉所得税を7月・1月の年2回にまとめて支払う方式に変更できます。

従業員を雇う場合は、

- まず「給与支払事務所等の開設の届出」を税務署に届出

- あわせて「源泉所得税の納期の特例の承認に関する申請書」を税務署に提出

- 給与支払い時の源泉徴収(給与天引き)について理解する

- 毎年7月と1月に天引きした源泉所得税をまとめて納付する

という4つのステップを心得ておきましょう。

専従者給与で配偶者を雇う

ただし、個人事業主が給料を支払える従業員は、まったくの第三者であることに限られます。

生計をともにしている親族や配偶者に対する給与は、経費として認められないという問題があるため、家族を従業員にして経費を計上し節税することはできません。

しかし、青色申告の場合は「青色事業専従者給与に関する届出書」を税務署に提出することで、配偶者や生計をともにする親族に対して給与を支払うことができます(経費参入したい年の3月15日までに届ける必要あり)。

支払った給料は経費となるため、節税メリットがあります。

また、配偶者の側も「給与所得控除」が受けられるため、節税効果は非常に大きいです。

仕訳はこのようになります。

| 借方 | 貸方 |

|---|---|

| 専従者給与 150,000 | 普通預金 145,000 |

| 預り金(源泉徴収分)5,000 |

ただし、配偶者を専従者にして給与を支払うと、配偶者は扶養からはずれるため、配偶者控除が受けられなくなります。

白色申告でも専従者給与は支払える

また、白色申告でも事業専従者控除の特例を受けることができます。

こちらは、給与ではなくあくまでも「控除」となるため、経費になるわけではありません。

白色申告の場合は「青色事業専従者給与」ではなく「事業専従者給与」と呼びます。

事業専従者給与は青色申告に比べてメリットは小さいです。

- 事業専従者が事業主の配偶者であれば86万円、配偶者でなければ専従者一人につき50万円

- この控除をする前の事業所得等の金額を専従者の数に1を足した数で割った金額

上記のうち低い方の金額が事業専従者控除額となります。

財布を分けるのがおすすめです

個人事業主の場合、事業用とプライベート用の財布が1つなので、自分自身で分けて使ったほうが分かりやすいと思います。

文中でも述べたように、私自身はめんどくさがり屋なのでやっていませんでしたが…

個人の現金やクレジットカードで事業用の備品を買ったり、事業用の現金やクレジットカードでプライベートなものを買うと、事業主借・事業主貸をフル活用して仕訳をしなくてはなりませんので、複雑です。

それならば、財布はしっかりと2つに分けて、自分自身への毎月の給与を

| 借方 | 貸方 |

|---|---|

| 事業主貸 30,000 | 普通預金 30,000 |

という仕訳で、事業用の口座からプライベート用の口座に移して使う方法を選んだほうがシンプルでわかりやすいと思います。

次の記事は「いくらまで経費にできる?個人事業主で経費になるものならないもの」です。

個人事業主はどのようなものを経費にできるのか。経費にできるものとできないものについてわかりやすく解説しています。

あわせて読みたい:

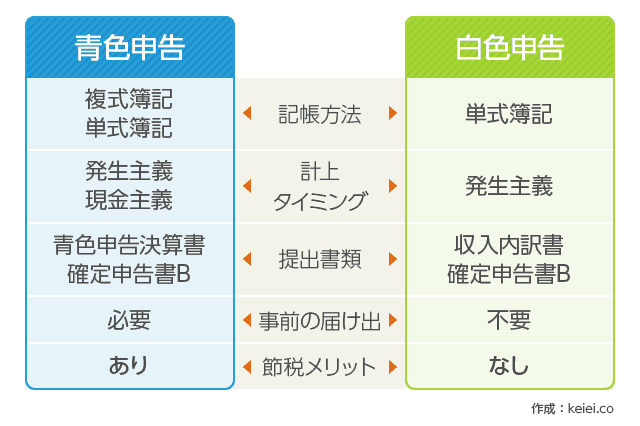

青色申告と白色申告の違いは?メリット・デメリットをわかりやすく解説

0件のコメント