資金繰り表の作り方を覚えるとキャッシュフローを意識した経営ができる

執筆者:川原裕也 更新:

※記事内に広告を含む場合があります

事業が廃業に追い込まれたり、会社が倒産するときはどのような時は?

- 赤字が連続で続いたら倒産

- 売上が下がったら倒産

など様々な理由はありますが、本質的を突き詰めると「資金がショートしたら企業は倒産する」という理解が正しいです。

資金繰りが苦しくなる要因の一つとして、連続的な赤字や売上の低下があるだけの話です。

実際、ベンチャー企業は赤字であることが多いのですが、倒産することなく、赤字のまま上場できるケースもあります。

なぜ赤字のベンチャー企業が倒産しないのかというと、ベンチャーキャピタルからの出資(増資)や銀行借入によって資金繰りが回っているからこそ、赤字でも事業が存続できるのです。

売上・利益を何度も確認しても売掛金の回収ができなければ現金が枯渇し、黒字倒産が起こります。

赤字か黒字かということも大切ですが、近年それよりも重視されるのが資金繰り(キャッシュフロー)なのです。

今回は、キャッシュフローを意識した経営をするために資金繰り表の作り方について解説します。

資金繰り表の作り方

売上・利益ではなく「入金・出金」に着目した業績の把握に便利なのが資金繰り表です。

とある会計士さんによれば、「売上や利益を見なくても優秀な会社は現金が増えていくので、貸借対照表の現金推移を見ればその会社の良し悪しがひと目でわかる」といいます。

それくらい、現金の推移(つまりキャッシュフローの推移)は経営において重要だということです。

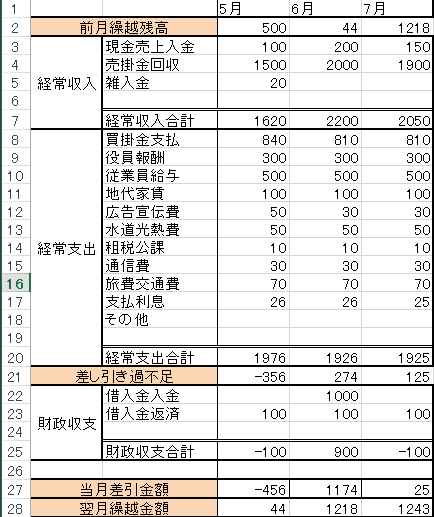

資金繰り表に決まったテンプレートはないのですが、大体このような感じです。

本当に簡易的な資金繰り表ですが、上記の資金繰り表をダウンロードできます。

売上よりも「現金売上」と「売掛金の回収」というキャッシュフローに着目しています。いくらの実入りがあったか?のみを計算しているのが「経常収支」の部分です。

また、将来的にいくらの現金回収が見込めるのか、先の予測もシミュレーションしておきます。

一方、出て行くお金も手元から支払う金額だけを入力します。

例えば、クレジットカードを使ってボールペンを事務用品として購入した場合、購入日ではなく、カードの支払日にボールペン代を支払うものとして入力します。(経常支出)

いずれの場合も、財布から出て行くのはいつなのか?という視点で計上するのが資金繰り表のポイントです。

財布から入ってくるお金と出て行くお金を差し引いたのが「差し引き過不足」となります。

本来、「差し引き過不足」がプラス収支になっていれば銀行から運転資金を借りる必要がありません。逆に、「差し引き過不足」がマイナスになっている場合は、銀行などから資金を調達する必要があります。

借入金の入金・返済を示したのが「財政収支」です。銀行からお金を借りた時は財布に現金が入ってくるのでプラス、逆に借入金を返済したら財布からお金が出て行くのでマイナスです。

前述の「差し引き過不足」に「財政収支」を加えたものが「当月差引金額」です。

「当月差引金額」がマイナスの状態が続くと、いずれ現金が枯渇し、事業は廃業に追い込まれます。

上記の資金繰り表では5月に当月差引金額がマイナス計上となっていますが、前月繰越残高(手元現金)があったので、なんとか耐えている状態です。手元現金(上記の表では44)が0になったら廃業です。

「当月差引金額」と表の最上部にある「前月繰越残高(手元現金)」を差し引きすると、翌月繰越残高(翌月の手元資金)が見えてきます。

「翌月繰越残高」を、翌月の「前月繰越残高」に記入して、同じように計算していくと、資金繰りの変化、つまりお金の流れがわかるようになります。

理想的な資金繰りとは

理想的な資金繰りはまず、「差し引き過不足がプラスになっていること」です。

「差し引き過不足」が毎月プラスになっていれば、運転資金を銀行に頼る必要はありません。銀行借入がなくなると支払利息も減るので、利益率が向上します。

次に「当月差引金額がプラスになっていること」です。銀行からの借入に頼っているものの、なんとか事業が回っている状態です。

銀行への依存度が高くなりすぎるのは危険なので、毎月安定した資金調達ができていることを確認しながら、財政収支による変動を最小限にする経営努力をします。

当月差引金額がマイナスの状態は非常に危険なので絶対に避けるようにします。

ここがマイナスということは、事業に根本的な欠陥がある可能性が高いので、早期に原因を見つけて改善する必要があります。

翌月繰越金額は結果論なので、重要ではありません。毎月この数字が増えていくことが理想的な経営です。

まずは取引関係を洗い出す

資金繰り表を作るとき、最初に行いたいのは「取引関係をすべて洗い出すこと」です。

販売先(売上先)と仕入先(支払先)をそれぞれ書き出し、その払い出しがいつになるのかをリストアップします。

ここには、従業員への給料なども含まれますが、現金取引は大抵、帳簿を見れば明らかなので把握しやすいです。

把握しにくいのは「売掛金と買掛金」なので、「売上・仕入れ」と「現金回収・現金支払い」のタイミングがずれる取引を洗い出すのがポイントです。

また、経営には予期しない出来事や突発的な支払いが起こることもあります。例えば、税金の予定納税などは最も頭に入れておきたい費用項目です。

あわせて読みたい:

会社経営で支払わなくてはならない税金リスト、予定納税は資金繰りの大敵

資金繰りの改善策

すべてのビジネスが現金売上で成り立っているわけではありません。

ビジネスは信用取引によって成り立っているので、まず最初に注文が入った時点で売掛金として売上が発生し、その後商品を納品して現金で売上入金があるという流れが普通です。

注文が入ったタイミングで売上に計上するので、この方法を「発生主義」と呼びます。

発生主義においては、売上・利益の計上タイミングとそれを回収するタイミングにタイムラグがあります。ここに、資金繰りが悪化する原因があります。

資金繰りの改善策を一言で言えば「もらいは早く、支払いは遅く」を突き詰めることです。

現金売上は、売ったと同時に現金が回収できるので強いです。売掛金として発生した売上はできる限り早期に回収する。

その一方で、費用の支払いはビジネスカードを使うなどして翌月などに先延ばしにし、できるだけ待ってもらうようにする。

これがキャッシュフローを安定させるポイントです。

続いて、資金繰りの改善策として活用できる3つの方法を紹介します。

売上を早期に回収する

売掛金として計上される売上を1日でも早く回収することで、その現金を次の仕入れに使うことができます。

特に売上拡大期は、仕入れコストが増えるので資金繰りの悪化を招きやすいです。少しでも手元の現金を増やして、仕入れの支払いに対応することが資金繰り改善の近道です。

売掛金をできる限りすぐに支払ってもらえるよう取引先と交渉するのも良いですし、銀行振込ではなくクレジットカードで支払ってもらうというのもおすすめです。

最近は、クレジットカード決済サービスを手軽に導入できるようになっています。

店舗や立ち会いでの決済ならスマホ一台でカード決済ができ、最短翌営業日に現金回収ができるSquare(スクエア)などがおすすめです。

あわせて読みたい:

スマホでクレジット決済を簡単に導入!カード決済手数料を比較してみた

また、オンラインで使える決済代行サービスでも、クレジット決済の早期回収ができるサービスをオプションで提供しているところが多いです。

最近では、クラウド型の請求書作成・管理サービスの「Misoca(ミソカ」がメールで送付した請求書にクレジットカード決済機能を付けられるmisocaペイメントをリリースしています。

この方法で請求書を発行した相手にクレジットカード決済をしてもらえば、最短5営業日で売上を回収できます。決済手数料は3%~です。

支払いを遅くする

取引先との契約で仕入れの支払いをできるだけ遅くしてもらうことも、資金繰り改善の有効な手段です。

一般的な経費や事務用品の購入であれば、ビジネス用のクレジットカードを使うことで支払いが翌月に伸ばせるので、活用メリットは大きいです。

また、そもそも不必要に在庫を持たない「在庫圧縮」も有効な手段です。在庫が不足することで商品を円滑に提供できなくなる恐れがありますが、在庫圧縮によって運転資金が減るので資金繰りは楽になります。

仕入先を拡大したり、商品を納品するタイミングを遅くする代わりに値引きを実施するなど、在庫を減らして事業を継続させる方法はたくさん考えられます。

必要最小限の在庫だけを確保する、できることなら受注精算や受注後の仕入れに切り替えるというのもおすすめです。

資金調達に頼る

資金繰りの悪化を改善するために、不足している資金を借入でまかなう方法もあります。

運転資金を銀行から借りるというのは、まさにこのパターンです。銀行からの資金調達に加えて、売掛金を担保とした融資が受けられる「ファクタリング」が活用できます。

オンラインストアを展開している事業者であれば、トランザクションレンディングという売上を担保とした融資サービスも受けられるので、こうした仕組みを利用して運転資金を確保します。

0件のコメント