個人事業主が支払う税金の一覧と支払日をわかりやすく解説

執筆者:川原裕也 更新:

※記事内に広告を含む場合があります

個人事業主が支払わなくてはならない税金の一覧をまとめます。

法人の場合は住民税の均等割などがあるため、赤字でも一部の税金が発生します。

しかし、個人事業主の場合は維持費は0円なので、赤字であれば税金は発生しません(消費税や自営業以外の無職の人に対しても発生する税金は除く)。

所得税

所得税は個人が手にする稼ぎに対して発生する税金です。サラリーマンのような務め人も所得税を納めています。

累進課税方式を採用しているため、稼ぎが大きくなるほど税率が高くなる仕組みです。

所得税の計算方法などくわしい内容は「個人事業主の所得税がわかる記事、税率や計算方法について学ぶ」という記事に掲載していますが、所得税の計算のベースとなる「課税所得」は以下の方法で算出します。

ステップ1

収入(売上) - 経費 = 所得

↓

ステップ2

所得 - 所得控除 = 課税所得

↓

ステップ3

課税所得 × 所得税率(%) - 税額控除 = 所得税

税率表は以下のとおり。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から 1,949,000円まで | 5% | 0円 |

| 1,950,000円から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から 39,999,000円まで | 40% | 2,796,000円 |

| 4,000万円以上 | 45% | 4,796,000円 |

参照:所得税の税率(国税庁)

所得税は法人で言う「法人税」に相当します。

個人事業主が支払う税金としてはもっとも税額が大きい税金です。

所得税の支払期日は毎年3月15日までとなっています。つまり、確定申告と同時期に支払うことになります。

ただし、所得税の支払い方法を「口座振替」にしておけば、4月20日が自動引き落とし日となるため、支払期日を約1ヶ月先延ばしにすることが可能です。

▼iDeCo(個人型確定拠出年金)に加入すると所得税を大きく減らせます

あわせて読みたい:

自営業にとって個人型確定拠出年金(iDeCo)が最強の武器である理由

住民税

都道府県に支払う税金と、市区町村に支払う税金の2種類がありますが、これらを総称して「住民税」と呼びます。

住民税は確定申告に記載している課税所得を元にして自動的に計算されます(都道府県・市区町村が計算してくれます)。

確定申告をすると、毎年6月頃に住民税額が記載された納付書が送られてきますので、その納付書を使って銀行やコンビニで支払いを行います。

住民税額は都道府県や市区町村によって異なりますが、おおむね課税所得の10%程度となります。

住民税の支払い期日は納付書に記載の通りですが、

- 4回に分けて納付

- 2回に分けて納付

- 1年分の住民税を一括で納付

から好きな支払い方法を選択できます。

個人事業税

個人事業税は、事業所得(売上 - 経費 - 各種控除)が290万円を超えると納税義務が発生します。つまり、「利益 - 各種控除」が290万円以下の個人事業税は免税です。

住民税と同じく、確定申告をすると都道府県が自動的に支払うべき個人事業税を計算し、納付書を送ってくれます。

個人事業税は毎年8月・11月の年2回、送られてきた納付書を使って支払います。

個人事業税額は業種によって異なるのですが、課税所得に対して3%~5%となります。

つまり、「事業所得(売上 - 経費 - 各種控除)が290万円以上かつ、課税所得がある(黒字)の場合」に個人事業税が発生します。

また、業種によっては(ごく一部ですが)個人事業税の納税義務がない業種というものも存在します。

消費税

消費税も個人事業主が支払うべき税金の1つです。

ただし、消費税には条件があり

- 無条件で開業から2年間は免税

- 3年目以降も売上が1,000万円以下なら免税

となっています。

消費税額は「課税売上高の10%」から「課税仕入高の10%」を引いた金額です(実際の計算はもう少し複雑です。軽減税率対象品の税率は8%です)。

売上に対して課税されるため、赤字でも黒字でも消費税は納めなければなりません。

しかし、消費税の計算方法として「簡易課税制度」を活用することで、実際の納税額を減らすことができます。

簡易課税制度による消費税の計算方法

課税売上高の10% - (課税売上高の10% × みなし仕入率) = 消費税の納税額

※軽減税率対象品目の税率は8%です。

| 業種 | みなし仕入率 |

|---|---|

| 第一種事業(卸売業) | 90% |

| 第二種事業(小売業) | 80% |

| 第三種事業(製造業等) | 70% |

| 第四種事業(その他の事業) | 60% |

| 第五種事業(サービス業等) | 50% |

| 第六種事業(不動産業) | 40% |

簡易課税制度の適用を受けるためには、事前に「消費税簡易課税制度選択届出書」を税務署に届ける必要があります。

また、2年前の課税売上高が5,000万円以上の場合は、簡易課税制度は利用できません(消費税は2年前の課税売上で判定するため)。

私のケースですが、業績も順調に伸びていたので、開業から2年経って法人成りをしました。

法人も同様に開業から2年間は消費税の納税義務がないので、私の場合は「個人で2年、法人で2年」の合計4年間は消費税は免税とすることができました。

もちろん現在は法人で毎年消費税を払っていますが、免税事業者の場合は消費税の8%がすべて利益になるので、資金繰りで大いに助かったことを覚えています。

消費税の計算方法は東京税理士会のページがわかりやすいです。

その他

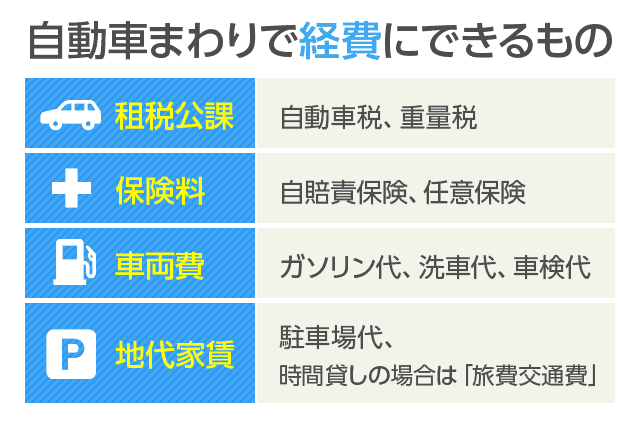

自動車税や固定資産税などがありますが、これらは個人事業を営んでいる・営んでいないに限らず発生します。

また、車を持っていなかったり住宅を持っていない場合は発生しないものなので、個人事業主だから払わなくてはならない税金とは異なります。

予定納税に気をつけて

予定納税とは、「前年これぐらい儲かったから、今年も前年と同じぐらい儲かる予定ですよね?だったら前期の結果を元にして、今期の税金の一部を先に納めてください」という制度です。

この仕組みを知っておかないと、多額の所得税を支払ってから数ヶ月後にまた、多額の所得税の請求が来て、資金繰りが大きく悪化します。

予定納税は、前年の所得金額や税額などを基準に計算した「予定納税基準額」が15万円以上となる場合、その3分の1を7月と11月に納付する仕組みです。

ただし、7月15日までに「予定納税額の減額申請書」を税務署に提出することで、予定納税の減額をしてもらうことも可能です。

まとめ

個人事業主が支払わなければならない税金と、その税率をまとめます。

所得税

課税所得の5%~45%。ただし税額控除があるため、実際は左記の税率よりも若干低い。

住民税

課税所得の10%程度。自動計算で納付書が届く。

個人事業税

事業所得(売上 - 経費 - 各種控除)が290万円を超えると納税義務が発生。業種によって異なるが、3%~5%。

消費税

免税事業者でなくなった場合に発生。「課税売上高の10%」から「課税仕入高の10%」を引いた金額(実際の計算はもう少し複雑)だが、簡易課税制度を活用することで税額を少なくできる。

すべてを合計するとわかりますが、すごく稼ぎまくっていると利益の6割くらいは税金で持って行かれるということですね。。。

あわせて読みたい:

個人事業主でもできる5つの節税対策、税金を減らし手元資金を増やす方法

0件のコメント