債務超過とは?倒産の危険性が高く必ず避けるべき貸借対照表の状態です

執筆者:川原裕也 更新:

※記事内に広告を含む場合があります

経営する上で避けるべき状態の一つに「債務超過」があります。

債務超過の会社は信頼を大きく損ないますし、債務超過の状態が続くのは非常に危険であり、倒産の可能性が高くなります。

もし自社が債務超過になってしまったらいち早くその状態を脱出するために最善を尽くすべきですし、逆に言うと貸し倒れ・債権回収不能を防ぐ意味でも、債務超過の会社とは取引しないことをおすすめします。

それくらい、債務超過というのは危険な状態なのです。

債務超過とは何か?

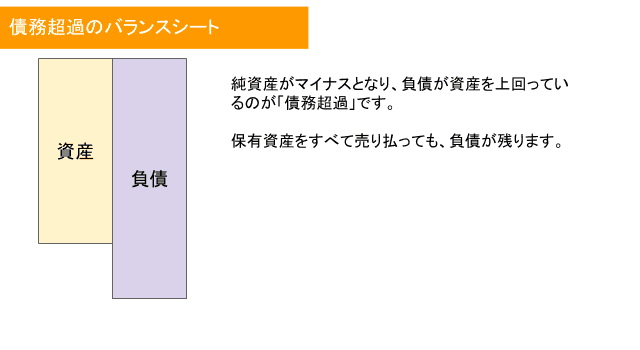

債務超過とは、その名の通り「債務が超過している状態」です。では、債務が何を超過しているのかというと、「資産」です。

つまり、債務超過とは債務が資産を上回っている状態であり、もう少しわかりやすくいうと、保有している資産を売り払っても借金を完済できない状態です。

債務超過がなぜ危険なのか?

1.借金がある。借金は返さなければならない

2.赤字の会社の場合、保有している資産を売却することで借金の返済に充てなければならない

3.しかし、債務超過は「債務が資産を上回っている状態」なので、資産をすべて売り払っても借金を完済できない

4.そもそも「資産」は企業が売上・利益を生み出すための源泉となるため、資産を売れば売るほど利益を出すことはより難しくなる

5.つまり、債務超過は悪循環に陥っている状態であり早期に打開しなければ経営が行き詰まってしまう

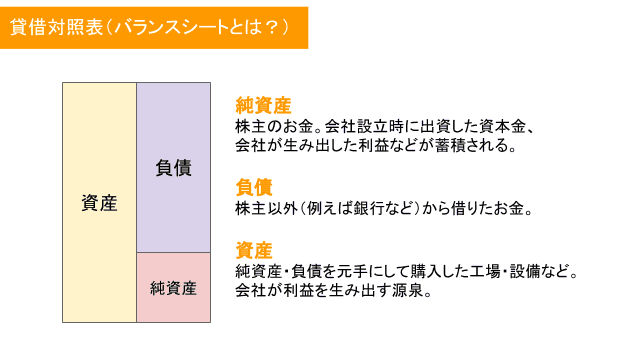

貸借対照表(バランスシート)を見たことがあるでしょうか?

会社はまず、資本金を元に設立します。たとえば、資本金を100万円としましょう。

会社が売上・利益を生み出すためには、商品を製造するための工場や設備の購入が必要です。しかし、100万円では工場や設備は到底買うことができません。

そこで、資本金100万円を元手に900万円の借金をして、工場・設備といった「資産」を購入します。これで、工場・設備を稼働させれば商品の製造ができ、売上が作れるわけです。

これが上の説明をバランスシートに表した状態で、資産(左半分)は負債(右半分)よりも大きくなっています。

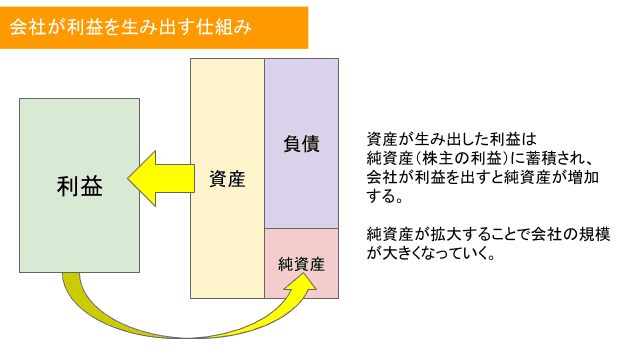

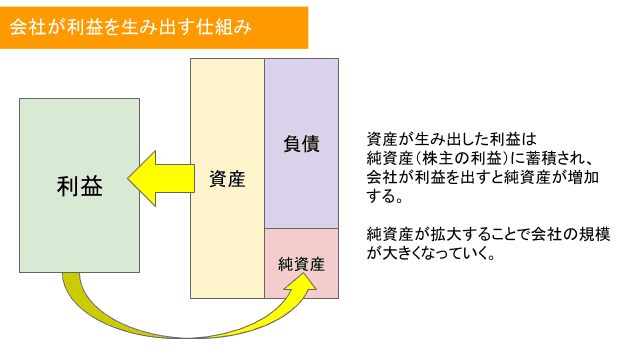

資産(工場・設備)を稼働することで売上・利益が発生します。資産を使って生み出した利益は、純資産に蓄積され、利益が積み上がっていけば時間とともにバランスシートは拡大します。

バランスシートが拡大することで、会社は規模を拡大していきます。

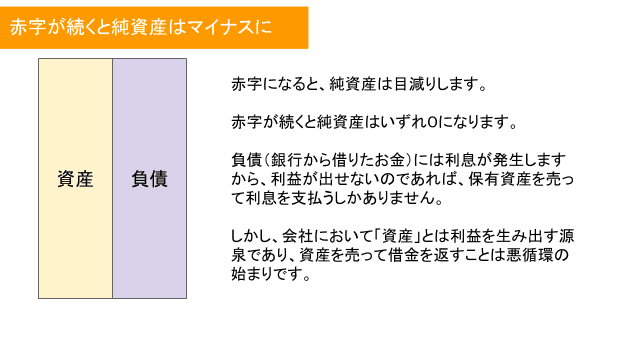

逆に、会社が赤字を出してしまうと純資産が減ってしまいます。

赤字が続くといずれ純資産は枯渇し、保有資産と負債(借金)だけのバランスシートになってしまいます。

負債には利息が発生するため、利益が出せない状態が続くと保有資産を切り売りして借金を返済しなければなりません。

しかし、会社にとって資産は利益を生み出す源泉ですから、その資産を売るということはより利益を出しにくい状態に陥ることになります。つまり、悪循環です。

下記のように純資産がマイナス、自己資本比率がマイナスになっているのが、債務超過です。

こうなると、借金を返すために資産をどんどん売っていかなければならない、しかし資産を売ると今よりさらに利益が出せなくなってしまう。もうどうすることもできない。。。ということになります。

これが債務超過の怖さです。

銀行から融資が受けられなくなる

債務超過が危険な理由は、取引先が去っていくことです。

上記の説明のとおり、債務超過の会社はほうっておけばいずれ倒産する状態ですから、沈む船のようなものです。もうすぐ沈んでしまう船に乗ろうという人はおらず、みんな一目散に逃げるのが普通ですよね。

一般的に、銀行は債務超過の企業に融資を行いません。

また、債務超過の会社とは取引してくれない企業も多いですし、もし取引相手が債務超過に陥ったら、よほどの義理がない限りは取引を中止すべきです。

もちろん、先払い・現金取引であれば良いのですが、売掛金を作って後払いにすると、回収できなくなる可能性があります。

倒産の可能性がある取引先に対しては、売掛金保証サービスなどを付けておくと安心です。

債務超過は会社の財務状態が危険になるだけでなく、銀行や取引先も去っていきます。経営者としては問題ないと思っていても、債務超過というだけで信用を大幅に失ってしまうのです。

債務超過に陥ったからといってすぐ倒産するわけではない

これまで、債務超過がいかに危険な状態かを説明してきましたが、債務超過に陥ったからといって即倒産というわけではありません。

債務超過は「そのまま放置しておくといずれ倒産してしまう悪循環に陥っている状態」のことです。

一時的に債務超過に陥っても、さまざまな方法で債務超過を解消すれば会社は健全な状態に戻ります。

増資をする

債務超過をすぐに解消する手段としては、増資するのがもっとも良い方法です。資本を増強すれば財務体質は健全になります。

増資とはつまり、会社に対して資本金を追加するということです。

代表者個人の資産から追加出資してもよいですし、企業のビジネスに賛同してくれる人がいれば、第三者による出資を受け株主になってもらうこともできます。

資本金を増やして純資産のマイナスを解消できれば、銀行も再び融資を検討してくれますし、取引先も戻ってきます。

しかし、増資をして債務超過を解消したとしても、根本的に赤字続きであればまたいずれ債務超過に逆戻りしてしまいます。

利益が出せる体質を作る

増資をすると、銀行からの新規借入ができるので利益を出しやすくなりますが、増資をしなくてもとにかく「利益を出せる体質を作る」ことができれば、時間とともに債務超過はいずれ解消します。

先ほどのこちらの画像を見てもわかるように、現時点で純資産がマイナス(債務超過)であっても、黒字を確保し続ければ利益は純資産に蓄積されるので、いずれ純資産がプラス圏に戻ってくるのです。

債務超過を解消する方法を模索するのはもちろんですが、なぜ赤字になっているのか?を根底から見直して、少額でも利益を出せる会社にすることができれば、債務超過状態であっても相談に乗ってくれる金融機関が見つかるかもしれません。

特に、信用金庫は地域密着型の金融機関として営業しているので、利益が出せるという絵が描ければ相談してみてもよいと思います。

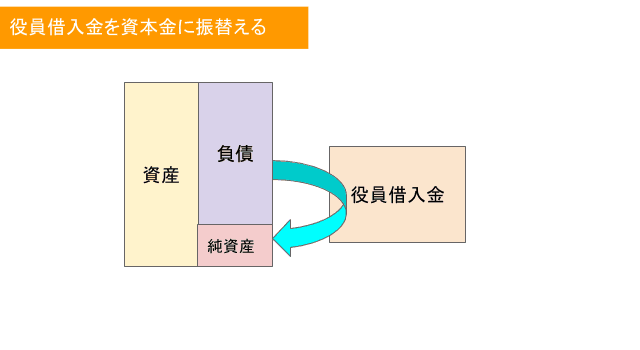

役員借入金を資本金に振替する

債務超過に陥る手前には、多くのケースで会社の代表者の個人資産を会社に貸し付ける「役員借入金」があると思います。

負債部分に役員借入金があるのであれば、「役員から借りたお金」を「出資金」という扱いに変更することで、バランスシート上の財務体質を強化できます。

会社の中身は何も変わっていないだけの会計操作になるのですが、役員借入金(負債)を圧縮し、その分が資本金として増資できるので、債務超過は解消します。

しかし、この方法を使うには一定の手続きが必要であり、また税務面での問題が出てくる可能性もあることから、会計のプロである税理士に相談することをおすすめします。

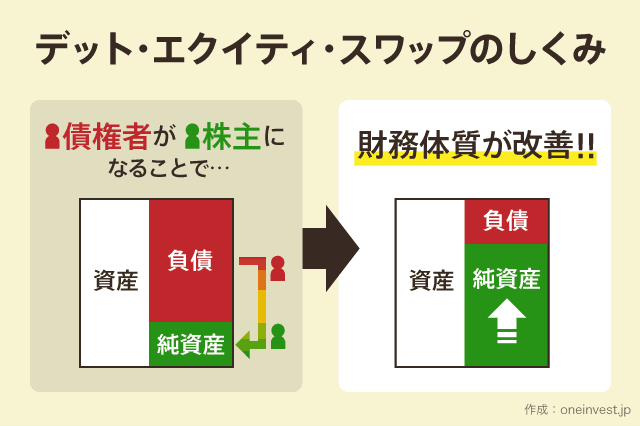

銀行など第三者から借りているお金を資本金に振り替える方法、つまり債権者に債権放棄してもらう代わりに株主になってもらう「デット・エクイティ・スワップ」という方法も存在します。

デット・エクイティ・スワップについては、姉妹サイト「1億人の投資術」でくわしく解説しています。

あわせて読みたい:

デット・エクイティ・スワップ(DES)とは?そのとき株価はどう動くのか

1億人の投資術でも債務超過について書いた記事がありますので、あわせてご覧ください。

あわせて読みたい:

債務超過をわかりやすく解説、倒産を免れるための解消方法を貸借対照表で図解

NEXT:起業して失敗する理由はほとんど決まっている!失敗しないための3つの心得

0件のコメント