ラグジュアリーカードは究極のビジネスカード、その年会費は成功者の証

執筆者:川原裕也 更新:

※記事内に広告を含む場合があります

ビジネス向けクレジットカードのなかで、おそらくもっとも年会費が高額なのが「ラグジュアリーカード」です。

豪華絢爛な金属製カードと最上級の優待特典を有し、個人事業主・法人代表者の経営をサポートします。

ラグジュアリーカードは個人事業主・法人代表者、どちらでも申し込めます。

しかし、年会費が極めて高く、もっとも安いものでも55,000円(税込)、もっとも高額なカードは22万円(税込)となっています。

駆け出しの経営者にとっては、とうてい手が届かないビジネスカードです。そう考えると、ラグジュアリーカードは「成功者の証」と言えます。

今回は、ビジネス向けラグジュアリーカードの特典や種類をくわしく取り上げます。

なお、個人向けカードとビジネス向けカードのスペックは同じです。

目次

年会費は驚きの20万円超

ラグジュアリーカードには3つの種類が存在します。

グレードの高いものから、

- ゴールドカード

- ブラックカード

- チタンカード

となっています。

少し意外ですが、ラグジュアリーカードでは「ゴールドカードが最上位ランク(ブラックカードのさらに上のランク)」です。

すべてのカードが金属製で、一般的なクレジットカードとは一線を画します。

年会費は、「ゴールドカードが22万円(税込)」ともっとも高く、続いて「ブラックカードが11万円(税込)」、もっともリーズナブルな「チタンカードは55,000円(税込)」となります。

ビジネスクレジットカードの場合、年会費は経費で落とせますが、経営者にとって、よほどの余裕がなければ、これだけの年会費を支払うことは難しいでしょう。

個人向けのラグジュアリーカードでは「ゴールドカード」は招待制となっています(直接の申込みはできません)。

しかし、個人事業主・法人代表者向けのビジネス用ラグジュアリーカードは「ゴールドカード」も直接申込みが可能です。

最初から最上位の「ゴールドカード」を狙いたい経営者の方は、ビジネス向けのラグジュアリーカードがおすすめです。

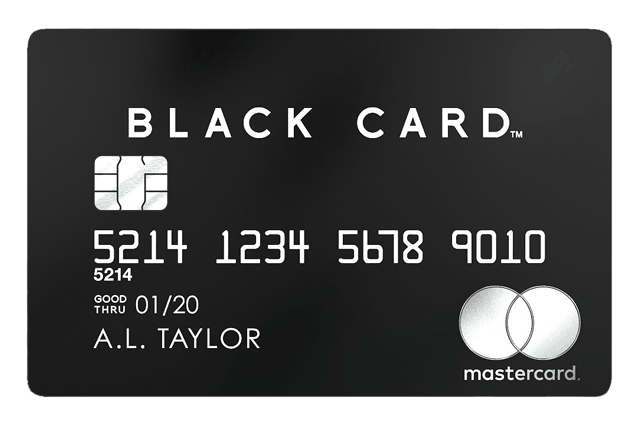

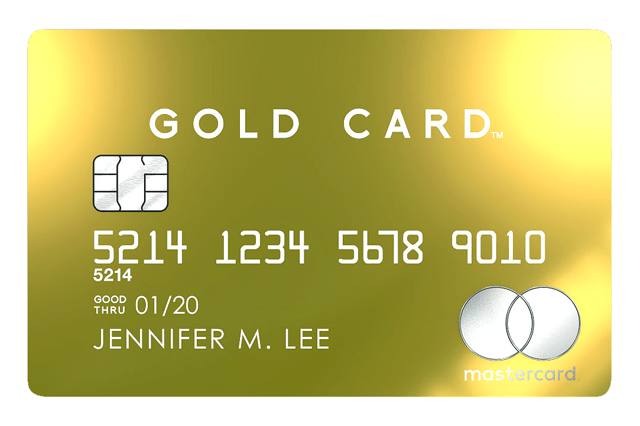

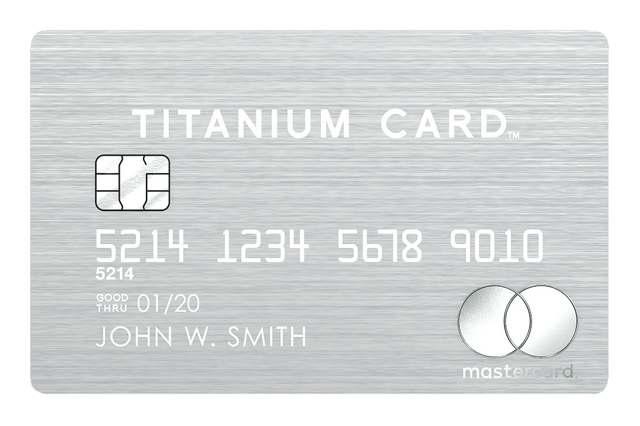

こだわり抜いた金属製カード

ラグジュアリーカードは見た瞬間に「高額なカード」であることがわかるように作られています。

なぜなら、ゴールド・ブラック・チタンのすべてのカードが「金属製」だからです。

46種類もの特許技術を使うことで、洗練されたデザインのカードを作ることに成功。クレジットカードの支払いの際、手渡した瞬間に相手にその凄みを伝えることができます。

ビジネスカードには、特殊なレーザーによって刻印した「社名」が入ります。

カード券面のスペックをわかりやすくまとめます。なかでも、24金(純金)をあしらったゴールドカードは特別です。

- ゴールドカード

- 24金(純金)コーティングで作った最上位カード

- ブラックカード

- 落ち着きのあるマット加工を採用

- チタンカード

- 金属製であることがすぐにわかるブラッシュド加工を採用

すべてのカードで、刻印やMastercardのロゴは、1枚ずつレーザーによる削り出しをおこなっています(社名・カードブランドロゴ、ともに立体彫刻仕様です)。

また、裏面にはカーボン素材を採用し適度な重みが感じられます。

メール対応も可能なコンシェルジュサービス

ゴールド・ブラック・チタン、すべてのラグジュアリーカードで「コンシェルジュサービス」が使えます。

コンシェルジュサービスは、国内・海外から24時間365日いつでも、さまざまな要望に応えます。

ホテルやレストラン、航空券の予約はもちろん、トラブルの対応や近隣でおすすめのレストランの提案などもできます。

ラグジュアリーカードのコンシェルジュサービスは「メール・電話どちらでも対応可能」です。

一般的なプラチナカードのサポートデスクは、電話のみの応対であることがほとんどです。

しかし、ラグジュアリーカードでは忙しいビジネスオーナーのニーズに応えるため、メールでのやりとりにも応えてくれる「優秀な秘書」が揃っています。

もちろん、コンシェルジュサービスの利用は何度でも無料です。すべて年会費の範囲でまかなわれています。

ホテル・レストランでの無料アップグレード

ラグジュアリーカードは、国内では唯一となる「World Elite Mastercard(ワールドエリートマスターカード)」採用のクレジットカードです。

「World Elite Mastercard」は、Mastercardの最上位グレードであることの証明です。

Mastercardのワールドエリートでは、同社が提携している国内・海外の提携ホテル・レストランにおいて、さまざまなVIPサービスを受けることができます。

宿泊予定のホテルでは、部屋に空室があれば予約していた部屋のグレードを無料でアップグレードしてくれます。

また、レストランでも、コースのグレードが上がったり、特別な一品を無料で追加してくれるなどの優待があります。

ラグジュアリーカードを使うことで、さまざまなシチュエーションで「特別なお客様」としておもてなしを受けることができ、VIP待遇で迎えてもらうことが可能です。

Mastercardが提携しているホテル・レストランや優待が受けられるお店については、いつでも電話・メールでコンシェルジュに問い合わせることができます(24時間 年中無休)。

また、ラグジュアリーカード単独でも「Luxury Card Hotel & Travel」という優待サービスを提供しています。

提携ホテルにおける無料アップグレードなどのVIP特典は変わりません。Luxury Card Hotel & Travelの提携ホテルの一例は以下の通りです。

- ザ・リッツ・カールトンホテル系列

- マリオットホテル系列

- マンダリン オリエンタルホテル系列

- ヒルトン(コンラッド)系列

ハイグレードなホテル・レストランを利用する経営者が持つことで、本当の実力を発揮するのが、ラグジュアリーカードの強みです。

従業員にも成功体験を

ビジネス向けラグジュアリーカードでは、代表会員に加えて従業員用の追加カードを最大4枚まで発行できます。

社員にこのような高級なカードを持たせるのは、少々もったいないと感じるかもしれません。

しかし、従業員カードは本会員と比較して年会費がかなり抑えられています。

- ゴールド:55,000円 / 枚

- ブラック:27,500円 / 枚

- チタン:16,500円 / 枚

※税込。

社員にあえて高級なビジネスカードを持たせることで、成功体験を植え付けたり、また組織としての結びつきを強化する効果が期待できます。

残念ながら現時点では、追加カードは最大4枚までの発行が上限となっているため、社員数が多い会社では「幹部」だけが持つなどの対応になりそうです。

プライオリティ・パスを無料で提供

世界1,300ヶ所以上の空港ラウンジが利用可能な「プライオリティ・パス」を無料で取得できます。

海外の空港ラウンジは通常、有料での入室となります。しかし、プライオリティ・パスを提示することで、航空券のグレードに関係なく無料利用できるようになります。

たとえば、エコノミークラスのチケットを持っていても、海外のファーストクラス・ビジネスクラス専用ラウンジに入室することが可能です。

海外の空港ラウンジでは、フリードリンクやアルコール、軽食などが提供されることも多く、搭乗までの時間をリラックスして過ごせます。

こちらはタイ「スワンナプーム国際空港」のファーストクラスラウンジです。プライオリティ・パス所有者なら無料で利用できます。

ハワイアン航空のエリート会員ステータス

ラグジュアリーカードの獲得ポイントの交換先の1つに「ハワイアン航空」があります。

ラグジュアリーカードとハワイアン航空の結びつきは強く、カード会員になるだけで、航空会社の会員ステータスが無条件でアップグレードされます。

ハワイアン航空には3段階の会員ステータスがあります。

- HawaiianMiles(初期ステージ)

- Pualani Gold

- Pualani Platinum(最上位)

ラグジュアリーカードの会員は、最上位の「Pualani Platinum」となり、座席のアップグレードを始めとするさまざまなVIP特典が受けられます。

ハワイで休暇を過ごすことの多い経営者にとって、この特典は非常にメリットの大きなものだと思います。

最高1.2億円の旅行保険を付帯

国内・海外旅行保険も完備しています(事前申込み・追加費用は不要です)。

ラグジュアリーカードでは、他社カードの保障をさらに上回る、最高1.2億円の海外旅行保険を備えています。

国内旅行保険は、旅行や出張の費用をラグジュアリーカードで支払った場合に限り、保険適用となります。

- 海外旅行保険:最高1.2億円(自動付帯)

- 国内旅行保険:最高1億円(利用付帯)

ゴールド・ブラック・チタンのいずれのグレードでも、補償内容は同じです。

手厚い保障があることで、海外出張時にもし病気やケガをしてしまっても、高い医療費を支払うことなく、無料で最高の治療を受けることができます。

経営者を守る個人賠償責任保険

ラグジュアリーカード(ゴールドカード)には、ほかのクレジットカードではあまり見かけない「個人賠償責任保険」が無料付帯しています。

これは、国内で何らかのトラブルが生じ、法律上の賠償責任を問われた場合に、最大1億円を補償するというものです。

経営者にはさまざまな責任が伴います。

基本的には法人名義で契約を進めていても、場合によっては経営者個人に賠償責任が求められることがあるかもしれません。

こうした、いざというときのトラブルに万全の保障を付けられることも、ラグジュアリーカードが持つメリットの一つです。

もちろん、ラグジュアリーカードの個人賠償責任保険は年会費の範囲でまかなわれていますので、事前の申込みや別途追加の費用が発生することはありません。

なお、この保険は最上位グレードとなるゴールドカード会員だけの特典です。

利用金額の最大1.5%をキャッシュバック

ラグジュアリーカードでは、カードの利用金額に応じて最大1.5%のキャッシュバックが受けられます。

また、キャッシュバックの代わりに各種ギフトカードや、航空会社のマイレージ、さまざまなカタログギフトといった「商品」との交換を選ぶことも可能です。

キャッシュバックを受ける場合は最大1.5%還元、商品と交換する場合は最大3.3%の還元率となり、これはビジネスカードではもっとも還元率が高いです。

- ゴールドカード

- 利用金額の1.5%キャッシュバック。または最大3.3%相当の商品と交換。

- ブラックカード

- 利用金額の1.25%キャッシュバック。または最大2.75%相当の商品と交換。

- チタンカード

- 利用金額の1.0%キャッシュバック。または最大2.2%相当の商品と交換。

あまり知られていませんが、ラグジュアリーカードは「Suicaチャージ」に使ってもポイントが付与されます。

電子マネーへのチャージは、多くのカード会社が「ポイント対象外」にしていますが、ラグジュアリーカードではそのような制限はありません。

全国映画館優待で映画鑑賞が毎月3回無料

ラグジュアリーカードの会員は、毎月最大3回まで、提携映画館での映画鑑賞を無料で楽しめます。

1ヶ月の無料回数は、カードのグレードによって異なります。たとえば、チタンカードなら毎月1回のみ、映画鑑賞料が無料です。

▼毎月の無料回数

- ゴールドカード:毎月3回

- ブラックカード:毎月2回

- チタンカード:毎月1回

映画の座席の予約も、コンシェルジュサービスを通じて行えます。

自分で座席を指定しなくても、「後ろの方で真ん中の席を取っておいて」と伝えれば、あとはコンシェルジュが最適な座席を手配してくれます。

繰り返しとなりますが、コンシェルジュへの連絡はメール・電話どちらでもOKです。

なお、ゴールドカード・ブラックカードをお持ちの方に関しては、2023年12月よりLINEチャットも利用可能になりました。

映画好きの方にとってはこの上ない特典ですが、残念ながら「同伴者は有料」となります。

つまり、1人で映画を見る分には無料であるものの、同伴者と一緒に映画鑑賞をする場合は、実質半額になるということです。

Apple Payに対応

電子マネー「Apple Pay(アップルペイ)」に対応しています。

Apple Payは、iPhone7以降の機種で使えるモバイル決済サービスです。

ラグジュアリーカードをiPhoneに登録しておくと、全国のQUICPay加盟店で、iPhoneをタッチするだけで支払いができるようになります。暗証番号やサインは不要です。

もちろん、Apple Payで支払った金額もポイント還元の対象です。

税金の支払いに強いビジネスカード

2017年から、税金のクレジットカード払いができるようになりました。

法人税や法人事業税、住民税、そして消費税など、原則としてすべての税金はクレジットカードを使って納税できます。

しかし、クレジットカードを使った税金の支払いには、一律の決済手数料がかかります。

- 納付税額が最初の1万円まで:83円

- 以降は1万円ごとに83円

※10%税込。

料率に換算すると、納税額の0.836%(税込)が決済手数料となります。

また、多くのクレジットカードは「税金の支払いはポイント付与の対象外」としており、税金のカード払いは金銭的なメリットが薄いです(それでも、支払日を1~2ヶ月先延ばしにできるというメリットはあります)。

しかし、ラグジュアリーカードは「税金の支払いでも通常通りポイントを付与する」方針を掲げており、税金をカード払いすると金銭的なメリットを享受できます。

ポイント付与率をおさらいします。

ラグジュアリーカードでは、キャッシュバックを選んだ場合、カードのグレードに応じて最大1.5%の還元率、商品交換を選んだ場合は最大3.3%の還元率となります。

税金をラグジュアリーカードで支払った場合、0.836%(税込)の決済手数料を支払い、その代わりにラグジュアリーカードから決済額の1.0%~1.5%のキャッシュバックを受け取る仕組みです。

仮に、法人税や消費税などの納税額が合計3,000万円の場合。

- 決済手数料:3,000万円 ✕ 0.836% = 250,800円の支払い

- ポイント還元:3,000万円 ✕ 1.5% = 450,000円相当の付与

- 差額は199,200円

となり、年会費22万円(税込)のゴールドカードの年会費の元がほぼ取れる計算となります。

※ゴールドカードのキャッシュバック率で計算。ブラックカードのキャッシュバック率は1.25%、チタンカードは1.0%となります。

もちろん、ビジネスカードの年会費は経費で落とすことができますが、ポイント還元率で考えても、ラグジュアリーカードは十分な経済的メリットが出せるようになっています。

ビジネスカードは入会申込書が必要

個人事業主・法人代表者向けのラグジュアリーカードの申込みには「入会申込書」が必要です。

WEB完結ではありませんので、申込書を取り寄せ、書面に記入の上お申込みください。

1件のコメント

このカードは6ヶ月くらいで解約した。

カードは金属製なので普通のカードと比べると重みが違う。

年会費は55000円と高額。

元を取るのはなかなか難しいと思う。