個人事業税は経費にできる?勘定科目や計算方法、非課税の条件を解説

執筆者:川原裕也 更新:

※記事内に広告を含む場合があります

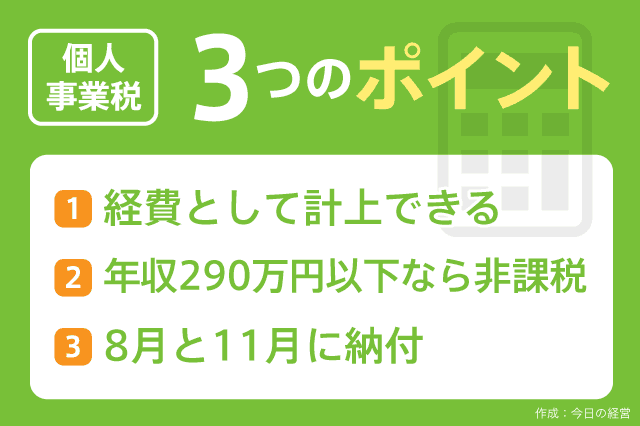

個人事業主が支払うべき税金の中でも「個人事業税」は少し特殊な存在です。

個人事業税は非課税になる可能性があったり、もし税金を収めても経費で落とせたり、また税率もわかりやすいので計算が簡単です。

この記事では、個人事業税について「自営業1年生」の方でもわかりやすいように解説します。

個人事業税は経費扱い

個人事業主になると、「所得税」や「消費税」など様々な税金を収める必要が出てきます。

しかし、これらの税金は「経費」にはなりません。

一方、個人事業税は数ある税金の中でも「経費扱い」にできる存在です。

個人事業税の勘定科目は「租税公課(そぜいこうか)」という費用勘定です。費用勘定は、利益を圧縮し、所得税の節税になる項目です。

個人事業税を支払った時の「仕訳」はこのようになります。

| 借方 | 貸方 |

|---|---|

| 租税公課 60,000 | 普通預金 60,000 |

※銀行口座から個人事業税(租税公課)を納付した場合

摘要欄に「個人事業税の支払い」などと記載しておきます。

税金の中には、所得税や消費税のように「経費にならないもの」と、個人事業税や自動車税のように「経費になるもの」があります。

間違えないよう、経費に計上できる税金は必ず「租税公課」として仕訳しましょう。

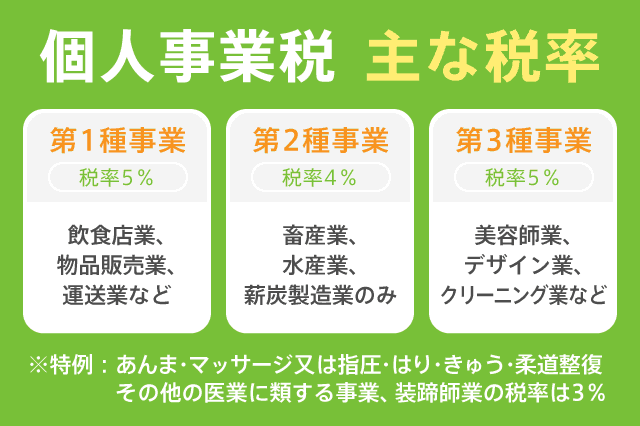

税率は3%~5%

個人事業税で最も悩ましいのは、職種によって税率が変わるということです。

自営業にとって職種は十人十色ですから、はっきりと「◯◯業」を営んでいると言えない方も多いと思います。

個人事業税の税率は3%~5%ですが、場合によっては対象外(つまり税率0%)になることもあります。

- 第1種事業 – 税率5%

- 飲食店業、運送業、広告業など多くの業種がここに分類。

- 第2種事業 – 税率4%

- 畜産業、水産業、薪炭製造業のみが分類。

- 第3種事業 – 税率5%

- 医療関係、士業、美容業、コンサルタントなどの専門職が分類。

※ただし特例として、第3種事業に分類される「マッサージ業」などの一部の業種は税率が3%になっています。

自分の属している業種の税率は、東京都主税局のサイトでご確認ください。

大阪府の個人事業税のページも見やすいです。

上記の業種のいずれにも属さない場合、実は個人事業税は支払わなくても良いことになっています。

その代表例が「文筆業」や「農業」といった職種です。文筆業(作家など)や農業を営んでいる場合は、個人事業税はかかりません。

なお、自分の仕事がどの業種に属するのかは、税務署に問い合わせるとていねいに答えてくれます。

支払わなければならないものを支払っていないと、後で指摘されたときに「追徴や延滞税」というペナルティを食らう可能性もあります。

自分が個人事業税の納税対象かどうか、はっきりと判断できない場合は、管轄の税務署に問い合わせてみることをおすすめします。

ちなみに、私のようにサイト運営者として記事を執筆し、サイト内に掲載する広告(アフィリエイト広告など)で売上を得ている場合の扱いはどのようになるか。

その昔、私が個人事業主だった時に、税務署に聞いたことがあります。なぜなら、サイト運営者として記事を書く仕事は「文筆業」にあたるのではないか?と考えたからです。

結果、税務署の回答は「広告収入によって売上が生じている場合は、文筆業ではなく広告業になるので、個人事業税の対象」ということでした。

文筆業とはあくまでも「原稿料」として収入を得ている業種が該当するとのことです。

なお、最近多い「WEBライター」については、出版社などから直接「原稿料」をもらっている場合は「文筆業」になるようです。

一方で、クラウドソーシングを通じて発生した収入は「請負業」になり、個人事業税の対象になるようです。

この点については、私自身が直接問い合わせたわけではなく、また税務署によって個別判断になるようなので、一度聞いてみるのが良いと思います。

なお、個人事業税は一定の稼ぎがなければ0円(つまり非課税)ですので、年間収入がどれくらいなのかもあわせてチェックしてみてください。(詳しくは後述)

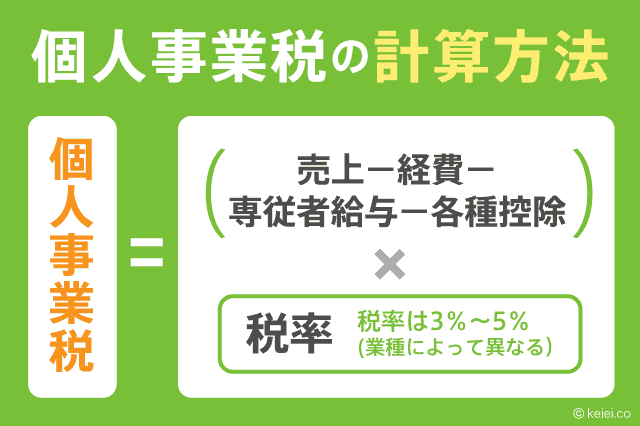

個人事業税の計算方法

個人事業税の計算方法は簡単です。

市区町村などのページに記載されている計算方法は複雑なものとなっていますが、簡略化すると以下のような計算式になります。

▼個人事業税の計算方法

個人事業税 = (売上 - 経費 - 専従者給与 - 各種控除) ✕ 税率

※専従者給与を申請していない場合は除外して計算してください

※個人事業税の税率は上記で説明したとおり、職種によって異なります

※「各種控除」については後述します

東京都が配布している「あなたと都税」のパンフレットでもわかりやすく解説されています。

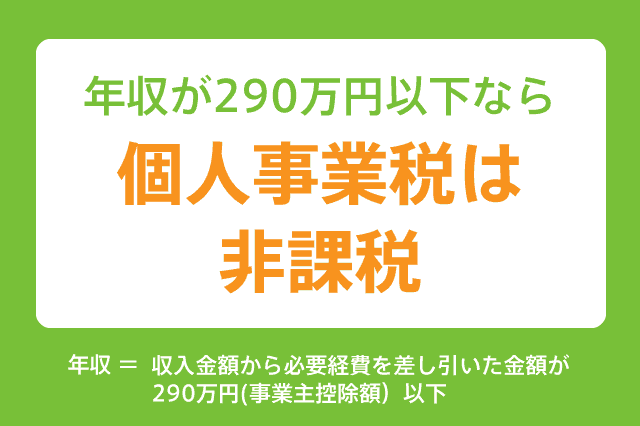

所得290万円以下なら払わなくてよい

個人事業税の計算で登場した「各種控除」は大きく2つあります。

そのうちの1つが「事業主控除」と呼ばれるもので、控除額は290万円と非常に大きいのがポイントです。(営業期間が1年未満の場合、控除額は月割計算になります)

「所得」とは売上から経費を引いた「利益」に該当するものです。

つまり、事業利益が290万円以下の場合、290万円の事業主控除によって、個人事業税が0円として計算されるため、事実上の非課税になります。

個人事業税は職種によって税率が変わるため、自分の税率が3%か5%かと気になる方も多いと思いますが、それ以前に「(年商ではなく)年収が290万円以下なら個人事業税はゼロ」なのです。

また、年間290万円の「事業主控除」に加えて、さらに「繰越控除」も適用されます。

繰越控除は以下の3つから構成されています。

- 損失の繰越控除

- 青色申告者で、事業所得の赤字が積み重っている場合の損失繰越(最大3年間)

- 被災事業用資産の損失の繰越控除

- 白色申告者が、震災、風水害、火災などによって事業資産の損失がある場合の損失繰越(最大3年間)

- 譲渡損失の控除と繰越控除

- 事業資産を譲渡したことによって生じた損失の繰越。(青色申告者は最大3年間)

いずれも、事前に確定申告で繰越控除が発生している旨を申告している必要があります。

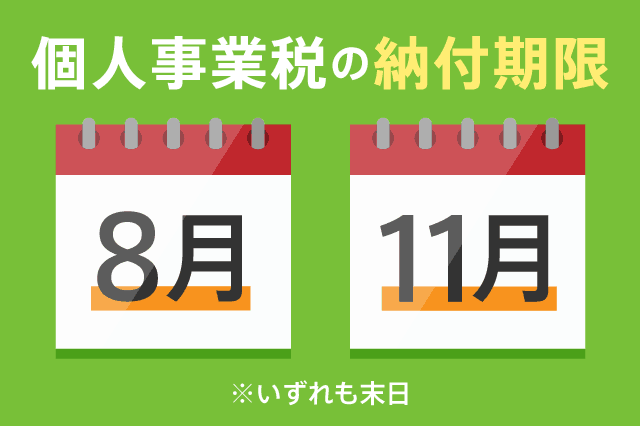

納付期限は8月と11月

個人事業税の納付期限は8月・11月の年2回です。いずれも「末日」が納付期限となります。

各都道府県から納税通知書が郵送されますので、その内容に従って期限までに個人事業税を納付します。

なお、個人事業税は「口座振替」に対応していますので、銀行口座からの自動引き落としを設定しておくのがおすすめです。納付忘れがなくなります。

その他、クレジットカードやPay-easy(ペイジー)、コンビニ払いなどにも対応しています。

次は、個人事業主の「所得税」について学びます。

あわせて読みたい:

個人事業主の所得税がわかる記事、税率や計算方法について学ぶ

こちらの記事も読まれています。

あわせて読みたい:

個人事業主が支払う税金の一覧と支払日をわかりやすく解説

0件のコメント