ゆうちょ銀行で投資信託は買うべきではない、それでもマシなおすすめファンドは?

執筆者:川原裕也 更新:

※記事内に広告を含む場合があります

経営者になると、資産運用の勧誘を受けることが増えます。

実際にお金を持っているかどうかは別として、やはりお金を持っている可能性が高い属性なので、銀行や証券会社から投資信託の購入を勧められることも多いです。

日本最大の金融機関である「ゆうちょ銀行」でも投資信託を販売しています。

とても馴染みのある銀行なので安心している社長も多いと思いますが、実は「ゆうちょ銀行が販売している投資信託のラインナップは良いとは言えない」です。

何も知らないまま買ってしまうと、資産運用どころか汗水をたらして稼いだお金を失いかねません。

今回は、ゆうちょ銀行で投資信託を買うべきではない理由を解説します。また、どうしてもゆうちょ銀行でファンドを購入する場合、これなら選んでもよいというものをピックアップします。

目次

ゆうちょ銀行が扱う127本の投資信託を調査

ゆうちょ銀行は記事執筆時点で127本の投資信託を扱っています。

今後、取扱商品数が増える可能性はありますが、これだけの品揃えをすべて調査すれば、顧客本位の営業をしている銀行か、そうでないかは判断できます。

今回は、127本の投資信託をすべて調査しました。

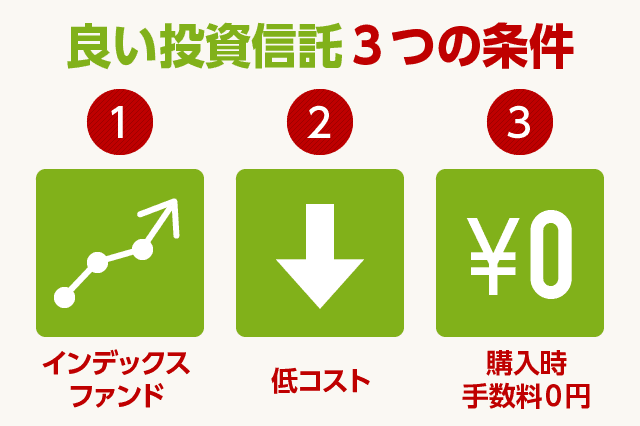

良い投資信託を選ぶためのヒント

資産運用のプロではない一般の方が、投資信託を選ぶ上で大切なポイントは3つあります。

- インデックスファンド

- 低コスト(信託報酬が低い)

- ノーロード(購入時手数料0円)

まず1つめ「インデックスファンドを選ぶ」というルールについて。

投資信託には大きく2つの種類があります。

- インデックスファンド

- アクティブファンド

インデックスファンド(別名:パッシブファンド)とは、日経平均株価やNYダウ、TOPIX(東証株価指数)のような「特定の指数(インデックス)に連動するタイプの投資信託」です。

この手の投資信託は、後述する信託報酬(コスト)が低めに設定されています。

対するアクティブファンドとは、投資のプロが全力で勝負し、特定の指数(インデックス)を上回るリターンを追求するタイプの投資信託です。

このように説明すると、アクティブファンドはあたかもハイリターンをもたらす投資信託のように聞こえます。

しかし現実は、アクティブファンドは信託報酬(コスト)が高額であることが多く、過去のデータを見ても長期的には、ほとんどのアクティブファンドはインデックスファンドに勝てない結果となっています。

こうした事実を正しく受け止め、プロではない私たちはインデックスファンドによる運用にこだわることが大切です。

2つめ。投資信託には「運用者に支払う手数料」がかかります。

コスト差し引き後の価格が、基準価格(投資信託の株価)に反映される仕組みです。実際に手数料を払い込むわけではないので、私たちはコストを負担しているという感覚を覚えにくいです。

しかし、投資信託の手数料「信託報酬」は、ファンドを保有している期間中、継続して徴収されます。

よって、年率0.1%でも信託報酬の低いファンドを選ぶことが、高いリターンを手にするためにはとても大切です。

投資信託のコストが長期的なリターンに驚くほどの影響を及ぼすことも、過去のデータからわかっています。

購入時手数料が0円の投資信託のことを「ノーロードファンド」と言います。ノーロードファンドを選ぶことも、良い投資信託を選択する上では欠かせない要素です。

インデックスファンドは27%

こうした事実をふまえて、ゆうちょ銀行の取り扱い商品を調査します。

調べてみると、ゆうちょ銀行が取り扱う127本のうち、販売停止が5本あるので実質122本、そのうち、インデックスファンドは23本しかありませんでした。

インデックスでもアクティブでもない、さまざまな資産を組み合わせる「バランスファンド」を除外した本数は85本です。

よって、ゆうちょ銀行は全体の約27%がインデックスファンド、残り73%がアクティブファンドを販売していることになります。

先ほど述べた「良い投資信託を選ぶルール」に則れば、この時点で選べる商品数がかなり絞られてきます。

毎月分配・隔月分配の数が2割超

毎月分配型投信・隔月分配型投信は、これまで個人投資家に人気がありました。

しかし、毎月分配型ファンドの多くが「投資したお金をそのまま吐き出しているだけ」の状態にありました(にもかかわらず、運用会社は運用額に応じた信託報酬を得ていたのです)。

投資したお金が毎月戻ってくるだけならまだしも、分配金には税金がかかります。

※補足:配当落ち後(分配金落ち後)の基準価額が、取得した平均基準価格を下回る場合は「元金払戻金(特別分配金)」となり、非課税です。

毎月分配型投信は、見かけ上の分配金利回りが異常に高く魅力的に見えますが、その一方で、販売側に有利、私たち投資家側にとっては極めて不利な商品です。

すでに毎月分配型・隔月分配型投信は業界で問題視されており、一時は大人気でしたが、最近はほとんど見かけなくなりました。

しかし、ゆうちょ銀行の販売している投資信託のラインナップを見ると、全体の2割超が毎月分配型や隔月分配型という「良いとは言えない商品」なのです。

真剣に資産運用を考える経営者は、このような「ワナ」にかかることなく、正しい商品を選ぶことがとても重要です。

これまで見てきたとおり、ゆうちょ銀行の取り扱う投資信託のラインナップは良いとは言えません。

決して選んではいけないようなファンドだらけです。

とても残念な結果です。

では、インデックスファンドの信託報酬はどうでしょうか。

ゆうちょ銀行でインデックスファンドを選ぶなら

ゆうちょ銀行が取り扱う23本のインデックスファンドのなかから、さらに厳選をすすめます。

「良い投資信託を選ぶ3つのルール」

- インデックスファンド

- 低コスト(信託報酬が低い)

- ノーロード(購入時手数料0円)

に則り、信託報酬(コスト)が低い投資信託だけに絞り込んでみました。

すると、驚くことに低コストなインデックスファンドと呼べるものは3本しかなかったのです。

インデックスファンドだからと言って、すべて良いと言うわけではありません。高コストなインデックスファンドでは意味がありません。

しかし、ゆうちょ銀行が取り扱う23本のインデックスファンドのうち、20本はコストが高く選ぶべきではない商品でした。

10年以上、資産運用をしている私にとって、この結果は衝撃的でした。

多くの国民が利用している、国内最大の金融機関が「顧客がほとんど儲からないような投資信託ばかり売っている」のです。

国民を豊かにするためにも、ゆうちょ銀行にはいち早く、この問題を解消してほしいと切に願います。

ゆうちょ銀行で買える投資信託で選んでもよいと思えるのは、次の3本です。

| ファンド名 | 信託報酬 |

|---|---|

| つみたて日本株式(TOPIX) | 0.198% |

| iFree S&P500インデックス | 0.198% |

| つみたて先進国株式 | 0.22% |

※信託報酬は税込。

※いずれも購入時手数料0円のノーロードファンドです。

上記のインデックスファンドは「つみたてんとう」シリーズと呼ばれており、低コストなインデックスファンドの店頭販売向け商品です。

iFree(アイフリー)は大和証券グループの資産運用会社から発売された、比較的低コストなインデックスファンドです。

「つみたてんとう」シリーズは三菱UFJアセットマネジメントが、「iFree」シリーズは大和アセットマネジメントという資産運用会社が運用しています。

もしゆうちょ銀行で投資信託を購入するのであれば、上記3つのファンドに限定しておくことを強くおすすめします。

最強の低コストで運用したい方へ

しかし、「つみたてんとう」シリーズは「店頭販売向け」の商品であり、実は「ネット限定販売」の投資信託だと、より低コストなインデックスファンドが選べます。

現在、個人投資家にもっとも支持されている投資信託は「eMAXIS Slim」シリーズです。

eMAXIS Slimシリーズの投資信託は、すべてが業界最低水準の低コストで運用され、話題となっています。

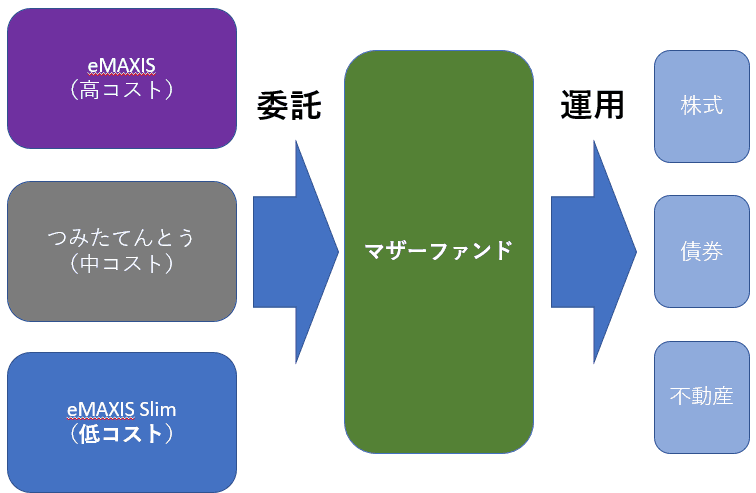

私がお伝えしたい重要な事実は、「eMAXIS Slim」も「つみたてんとう」も、三菱UFJアセットマネジメントが運用しており、事実上同じ商品だということです。

私たちが購入した投資信託は、そのまま運用に回されるわけではありません。

実際に運用を行うのは「マザーファンド」と呼ばれる巨大な投資信託です。

投資信託は私たちから集めたお金を、マザーファンドに委託します。マザーファンド(親ファンド)は小ファンドから集めたお金を使って実際の運用を行います。

そして、ゆうちょ銀行で販売している「eMAXIS」も「つみたてんとう」も、ゆうちょ銀行では販売していない「eMAXIS Slim」もすべて、三菱UFJアセットマネジメントの商品なので、同じマザーファンドで運用されているのです。

当然、運用で得られるリターンは同じになります。差がつくのは「コスト(信託報酬)」だけです。

同じ結果を得ているはずなのに、低コストな「eMAXIS Slim」を買っている投資家は高いリターンを得ることができ、「つみたてんとう」や「eMAXIS」を買っている投資家は、わずかなリターンに甘んじることになるのです。

「信託報酬」は、運用会社と販売会社が受け取る手数料です。

高コストなインデックスファンドを買うということは、運用会社と販売会社を儲けさせ、リスクを負っている私たち投資家のリターンを確実に減少させる要因です。

信託報酬を比較すると以下のようになります。

| 投資先 | eMAXIS | つみたてんとう | eMAXIS Slim |

|---|---|---|---|

| 日本株式(TOPIX) | 0.44% | 0.198% | 0.143% |

| 先進国株式 | 0.66% | 0.22% | 0.09889% |

| 新興国株式 | 0.66% | 0.374% | 0.15180% |

※信託報酬は税込。

※いずれも同じ運用会社の商品なのでリターンは同じ、コスト部分のみで差がつく。

ネット販売のコスト破壊がすごい

一方、コストにこだわる賢い投資家はめざとく「eMAXIS Slim」のようなネット販売の商品を買っています。

ネット証券では、楽天証券、SBI証券、マネックス証券などがeMAXIS Slimシリーズの投資信託を取り扱っています。

ネット証券の投資信託の取扱本数は2,000本を超えており、インデックスファンドも種類が豊富です(そのなかでも最強のファンドがeMAXIS Slimです)。

- ネット販売限定の低コストなインデックスファンドを選ぶ

- 楽天カードを使った積立で購入時にポイントを獲得

この方法を活用することで、ほかのどの投資家よりも低コストの資産運用を実現できます。

2件のコメント

記事にあるゆうちょのeMAXIS3本はゆうちょのサイトで2017年12月29日をもってご購入(新規・追加)および新規の自動積立契約の取り扱いを終了しておりますと書かれています。

つみたてんとうシリーズが登場したからだと思います。

楽天証券は近く、投信の購入時手数料が無料になるらしいので、選択する価値はすごくあると思います。

ゆうちょにこだわりがある人にはつみたてんとうシリーズを買うのがいいと思います。

他に記事で気になったのが、毎月分配型ファンドの多くが「投資したお金をそのまま吐き出しているだけ」の状態にあり投資したお金が毎月戻ってくるだけならまだしも、分配金には税金がかかります。最近はほとんど見かけなくなりました。という部分です。

そのような元本払戻金(特別分配金)には税金はかからないはずですよね。

また検索するとファンドランキング等で毎月分配型投資信託をよく目にします。これは私の主観ですが。

分配があるないどちらにしても、高値掴みが怖いので、いつ買うか迷いますね。

分配型に入っていて毎月入金されていたので安心していました。

ところが最近になって-65万円に

なっていました。早くこの記事を

見て解約していたら良かったのに

自業自得なので仕方ない、勉強しました。