総資本回転率を経営に活かす方法、目安となる平均値から計算方法まで

執筆者:川原裕也 更新:

※記事内に広告を含む場合があります

上手な経営は、自社の経営状態を的確に把握することから始まります。

現在の経営状態(自社の健康状態といってもよいでしょう)を知るための指標は、数多く存在します。

そのなかでも、私が重要度の高い指標の1つとして考えているのが「総資本回転率」です。

この記事では、総資本回転率についてわかりやすく解説するとともに、その見方や計算方法、目安となる平均値を知る方法をお伝えします。

総資本回転率で何がわかるのか

総資本回転率をひとことで説明すると、「どれだけ効率よく売上をあげることができているか?を知るための指標」となります。

名前の通り、総資本回転率の計算には「総資本(総資産)」を用います。

総資本回転率は、より少ない総資本(総資産)で大きな売上をあげることで高まる指標であり、いわば売上を作るための効率性といえるものです。

計算方法

総資本回転率は、「1年間で総資本が何回入れ替わったか(何回転したか)?」と言い換えられます。

このことから、計算方法がとても簡単な指標であることがわかります。

▶総資本回転率の計算方法

総資本回転率 = 売上高 ÷ 総資本

※総資本とは総資産のことです。貸借対照表の一番下に書かれている数値となります。

※別の計算方法として利益率を使って計算することもできます。この場合は、「総資本回転率 = 総資本利益率 ÷ 売上高利益率」で求められます。

総資本回転率は業種によって大きく異なる

総資本回転率は、売上を効率よく上げるごとができているかを知るための指標です。

しかし、問題点や注意すべき点も存在します。

それは、「総資本回転率は業種によって大きく異なる」ということです。

総資本回転率は、売上高が大きい業種(逆に言うと薄利多売、利益率が低い業種とも言える)、たとえば「小売業」や「卸売業(商社など)」は高くなる傾向にあります。

逆に、インターネットビジネスなど利益率が高いぶん、売上高がそこまで大きくならない業種は、総資本回転率は低くなります。

また、不動産業は特に総資本回転率が低くなる業種として知られています。これは、不動産業はその特性上、売上に対して資産規模が非常に大きいために起こる現象です。

このように、業種による特性が出やすい指標なので、「小売業であるA社」と「インターネットビジネスを営むB社」の総資本回転率を比較しても意味がありません。

よって、自社の総資本回転率が高いか低いかを知るためには、同業他社と比較する必要があります。

同業他社と比較する方法としては、

- 類似のビジネスを展開している上場企業の決算を参考にする

- G-searchから帝国データバンク等のデータを入手し、同業である中小企業の決算を確認する

などの方法があります。

自社の総資本回転率を計算し、同業他社と比較することで、改善が必要か、それとも自社の強みとして認識できるのかが見えてきます。

▼こちらの記事も読まれています

あわせて読みたい:

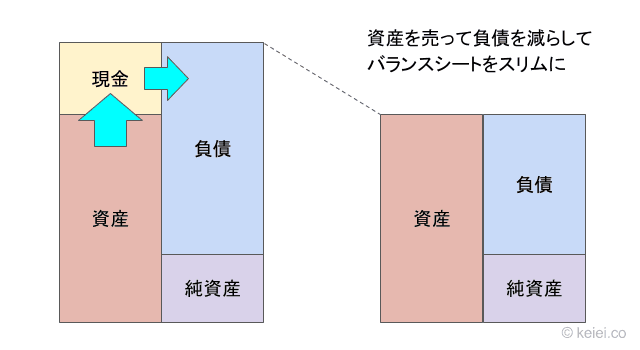

バランスシートを縮小する意味は?スリム化によって財務体質を改善

総資本回転率の目安

総資本回転率の目安となる平均値は「1.0」だと認識しておきます。

前述のとおり、業種によって平均値は大きく異なりますが、ほとんどの業種において総資本回転率は1.0前後となっています。

つまり、明確な平均値を得ることができない場合は、1.0を基準として、自社の数値が大きく下回っているかどうかを考えるのがよいと思います。

中小企業白書によると、2021年度のデータで業種別の総資本回転率は以下のようになっています。

| 業種 | 総資本回転率 |

|---|---|

| 全業種 | 0.98 |

| 建設業 | 1.04 |

| 製造業 | 0.96 |

| 情報通信業 | 1.04 |

| 運輸業、郵便業 | 1.07 |

| 卸売業 | 1.62 |

| 小売業 | 1.67 |

| 不動産業、物品賃貸業 | 0.33 |

| 学術研究、専門・技術サービス業 | 0.45 |

| 宿泊業、飲食サービス業 | 0.79 |

| 生活関連サービス業、娯楽業 | 0.90 |

| サービス業(ほかに分類されないもの) | 0.80 |

出典:中小企業庁 中小企業白書2023(2021年度データ)

上記のデータを見ても、不動産業は総資本回転率が低く、小売業・卸売業の数値が高いことがわかります。

不要な資産を売却すると総資本回転率が改善する

総資本回転率を高めることは、効率よく売上を作ることにつながり、経営効率の改善をもたらします。

では、どうすれば総資本回転率を高めることができるのか。

その方法としてもっとも代表的なのは「不要な資産を売却する」ことです。

総資本回転率を高めるためには、

- 現在の資産のままで売上をさらに大きくする

- 現在の売上のままで資産をさらに小さくする

のどちらか一方を達成する必要があります。

このうち簡単なのは、(売上につながらない)不要な資産を売却し、総資産を圧縮するという方法です。

また、在庫を減らして資金繰りを改善したり、借入金を一部返済することによっても、総資産を小さくできます。

不要な資産の売却によって現金を生み出したら、それをより効率よく売上が生み出せる場所に投資する方法を考えます。

つまり、売上を作りやすい魅力的な投資先を見つけることが「現在の資産のままで売上をさらに大きくする」ことに繋がります。

資本効率の悪いものを売却し、生み出した現金を資本効率のよい事業や設備に投資することで、総資本回転率を高められます。

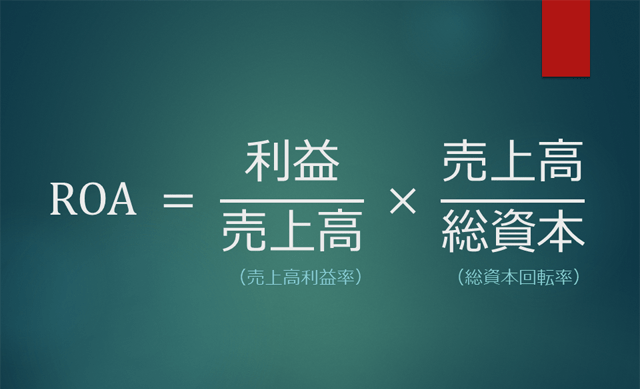

ROAと総資本回転率の関係性

代表的な経営指標のひとつに「ROA(総資産利益率)」があります。

総資本回転率が経営効率の改善に繋がる理由は、ROA(総資産利益率)の向上に貢献するからです。

▶ROAの計算方法

ROA = 利益 ÷ 総資本

※総資本と総資産は同じ意味です。

※ROAの計算には、経常利益を使うケース、当期純利益を使うケースがあるため、ここでは「利益」と表記しています。

上記がROAの一般的な計算方法ですが、ROAは下記のように要素分解できます。

上記の画像の計算式と同じものです。

▶ROAの計算方法(分解後)

ROA = (利益 ÷ 売上高) × (売上高 ÷ 総資本)

この計算式が何を示しているかというと「利益 ÷ 売上高 = 売上高利益率」、「売上高 ÷ 総資本 = 総資本回転率」だということです。

つまり、「ROA = 売上高利益率 × 総資本回転率」という計算式が成り立つため、総資本回転率を高めることがROA(総資産利益率)を向上させる要素となるのです。

▶ちなみに

中学の数学を覚えている方はわかると思いますが、下記の計算では「売上高」の部分を「相殺」できます。

ROA = (利益 ÷ 売上高) × (売上高 ÷ 総資本)

すると、

ROA = 利益 ÷ 総資本

という一般的な計算式になります。

さらなる健康経営の実現へ向けて

総資本回転率は、効率よく売上高を生み出しているかどうかを測るための指標です。

ただし、業種によって大きく違うため、同業他社の平均値と自社の状況を比較するのが正しい使い方です。

総資本回転率を高めることで、結果的に「ROA(総資産利益率)」の向上が見込めるため、経営効率がよくなります。

総資本回転率を高くするためには、不要な資産を売却し、より効率のよい事業や設備に投資をすることです。

経営効率がよくなると、事業運営が楽になるだけでなく、銀行からの評価もよくなります。

次の記事は「6つの形を暗記するだけだけ、超簡単な貸借対照表の見方」です。

0件のコメント