起業したてのベンチャーの支払いを効率化するUPSIDERカードの強み・弱み

執筆者:川原裕也 更新:

※記事内に広告を含む場合があります

私が会社設立後、真っ先に行ったのは銀行口座の開設とクレジットカードの申込みです。

個人事業主とは違い、法人では専用の「法人口座(銀行口座)」と「法人カード(クレジットカード)」が必要となります。

しかし、起業したばかりでまだ大きな実績がない状況では、銀行口座の開設にしても、クレジットカードの申込みにしても、何かと苦労します。なぜなら審査が通りづらいからです。

私自身も当初、審査通過に際してさまざまな追加書類を提出したり、対面での面談をしたりしました。

とはいえ最近は、非対面でのネット専業銀行やベンチャー企業向けのクレジットカードが登場しているため、私が起業した当初のような苦労はないかもしれません。

この記事で取り上げる「UPSIDERカード」は、ベンチャー企業のための法人カードとして注目されています。

目次

法人カードはキャッシュフロー(資金繰り)を改善する

法人では個人とは比べ物にならないくらい、さまざまな物品などを購入します。

立ち上げ当初で売上がまだほとんどない状態で、経費や人件費が先行して出ていくことがほとんどですから「いつお金が出ていくのか?」という支払いサイクルを意識しておかなければ、あっという間に倒産の危機に陥ります。

かと言って、当初からCFO(最高財務責任者)や財務部長のような金庫番を担当する人材もいないでしょうから、社長が自ら「資金繰り」を管理しなければなりません。

法人カードは「キャッシュフロー(資金繰り)の改善に役立つ」と同時に「将来支払いが発生する経費の状況を管理するのに役立つ」ため真っ先に導入することをおすすめします。

現金や銀行振り込みだと、商品・サービスを購入したその日にお金が出ていくことも多いですが、クレジットカード支払いにしておけば、支払いを1ヶ月ほど先延ばしにすることができます。

支払いを先延ばしにすることで、現金が会社の中にとどまることになり、その結果キャッシュフローが改善するのです。資金繰りの心配が減ると、それだけ本業のビジネスに集中できる環境を生み出せます。

法人カードの最大のメリットは、支払いを1ヶ月先延ばしにできるのに、手数料が一切かからないことです。

資金繰り改善策には、ほかにもファクタリングやローン(銀行等からの融資)などがありますが、いずれも金利に相当する手数料などが発生します。

UPSIDERカードが伸びている理由

法人カードのなかで、いまもっとも勢いがあるのが「UPSIDERカード」です。UPSIDERカードは特にベンチャー企業に人気がある、とてもイケている法人カードです。

個人的には、先進的なデザインが圧倒的に良いと感じます。

もちろん会計ソフトとの連携もできますから、UPSIDERカードを使って発生した経費の記帳は、ほぼ自動で行うことができます。

利用限度額は最大10億円で審査が速い

法人カードでもっとも使いにくさを感じる部分は、やはり「利用限度額が低い」ことです。

また、利用限度額を拡大するためには、一定の実績を積まなければならなかったり、個人とは違い書面での審査申し込みが必要となることが非常に多いのです。

しかし、ベンチャー企業の場合、売上急増によって必要経費が増えることもあります。このような「会社の急成長」を支えてくれるのがUPSIDERカードの強みです。

UPSIDERカードの利用限度額は最大10億円と、ほかのクレジットカードと比較しても大きいです(利用限度額は審査によって決定します)。

プリペイド方式(前払方式)にも対応しているので、利用限度額を超える支払いが発生する場合でも、事前に入金を済ませておけば問題なく決済することができます。

クレジットカードの利用限度額を増やしたい場合は、Web申し込みで審査することができ、原則3営業日で増額の審査結果を受け取ることができます。

一般のクレジットカード会社と違い、審査をした後は6ヶ月以上待たなければ再度審査してもらえないといった制限もありません。

通常の法人カードとUPSIDERカードの違い

- 利用限度額が小さい

- →最大10億円の利用限度額

- 限度額の範囲でしか決済できない

- →事前入金があれば限度額の制限なし

- 増枠審査には書面手続きが必要

- →Web申込みで審査手続き完了

- 増枠審査に数週間かかる

- →原則3営業日で審査結果通知

- 再度の審査は6ヶ月以上待ってから

- →いつでも何度でも再審査可能

バーチャルカードの追加発行で経費管理が楽に

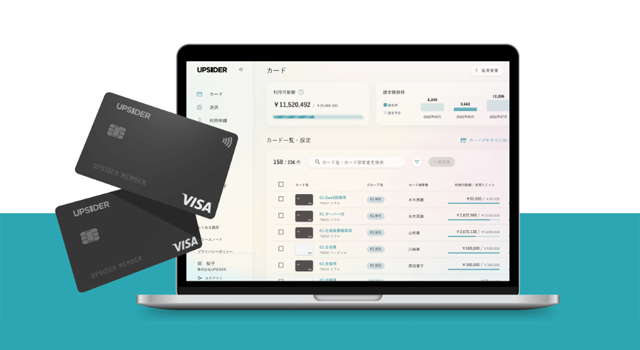

UPSIDERカードでは何枚でも「追加カード」を発行できます。発行枚数に上限はなく、追加発行に費用もかかりません。

これも一般の法人カードと大きく違う部分です。

Web申込みで何枚でも追加カードが作れるということは、

- 社員Aさん用のカード

- 社員Bさん用のカード

と従業員ごとにクレジットカードを分けることもできますし、

- Amazon専用カード

- アスクル専用カード

- リアル店舗専用カード

と利用用途や利用店舗を限定した分け方も可能です。

どのカードで、いつ、いくら支払いが発生するか?はすべて管理画面を通じて一目で把握できるようになっています(UPSIDERカードは管理画面のデザイン評価が非常に高い)。

カードごとに利用限度額の設定が可能なので、社長用のカードは限度額300万円、部長用のカードは限度額50万円、新入社員用のカードは限度額5万円。といった与信を各自に設定することもできます。

社員ごとに利用枠を制限しておくことで、不正利用の防止にも役立ちます。

不正利用があった場合でも最大2,000万円まで補償してくれるので安心です。

年会費は無料

年会費・月会費ともに完全無料になりました!

ポイント付与でさらにお得に

UPSIDERカードにはポイント還元機能もついています。クレジットカードの決済額に応じて1.0%~1.5%のポイントがたまります(※一部ご利用先除く)。

ポイントは貯めて使うものではなく、UPSIDERカードの場合、当月に発生したポイントは翌月の支払い時に自動的にポイント分を値引きして消化するというわかりやすい設計です。

私たちはポイントの確認や有効期限を気にすることなく、自動的にUPSIDERカードのメリットを享受できます。

公式サイトではUPSIDERカードポイントの利用期限は付与日から半年間とされていますが、UPSIDERカードのポイントは翌月自動適用なのでこの点は気にする必要はありません。

0件のコメント