2022年版 確定申告の期限とやり方が初心者でもわかるページ

執筆者:川原裕也 更新:

※記事内に広告を含む場合があります

2019年(令和1年)の確定申告の期限は2020年3月16日(月)です。受付は2020年2月17日(月)から始まります。

初めて確定申告をされる方は、「確定申告って自分でできるの?税理士さんにお願いしなくても大丈夫?」と思うかもしれません。

しかし、結論からいうと「大丈夫、確定申告は自分でできます」。

私自身も個人事業主をやっていた時は、まったくの無知識の状態で確定申告書を作っていました。(現在は法人成りしました)

この記事を見れば、確定申告が不安な方でも、わからないことを解決できます。

目次

確定申告で提出する書類

確定申告に必要な書類は、「白色申告」か「青色申告」かによって異なります。

白色申告

・確定申告書B

・収入内訳書

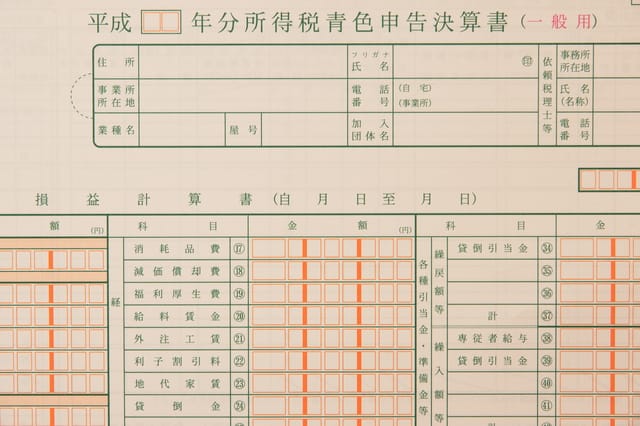

青色申告

・確定申告書B

・青色申告決算書

ちなみに、「確定申告書A」はサラリーマンの方などが使うものですので、個人事業主は「確定申告書B」を選択します。

白色申告の場合は「収入内訳書」、青色申告の場合は「青色申告決算書」の提出が必要ですが、これらの書類の元となる「帳簿(取引内容が細かく記載されているもの)」は提出不要です。

あくまでも、決算書(出来上がりのデータ)のみを提出するので、数ページ程度の書類になります。

確定申告書Bの作成方法

確定申告書Bは、確定申告書等作成コーナーで作ります。

「確定申告書等作成コーナー」で、案内に従って必要な数字を埋めていくだけで、確定申告書Bはすぐに完成します。

多少のミスは気にしなくても構いません。ただし、くれぐれも控除の数字を入力し忘れるなどして、税金を余計に多く納めるということだけは避けるようにしてくださいね。

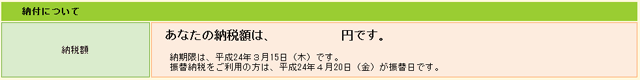

収入や控除などを案内に従って入力していけば、あとは「確定申告書等作成コーナー」が最終所得を自動的に計算して「あなたの納める税金は◯◯円です」と表示してくれます。

自分で税金の計算をする必要はありません。

こんな感じで表示されるので、ここに表示された金額を納税すればOKです。

パソコンが苦手な方は、手書きでも確定申告書の作成ができます。税務署に行けば無料で書類を配布しているので、その書類に手書きで必要な数字を記入して提出しても構いません。

「収入内訳書」と「青色申告決算書」の作り方は後ほど解説します。

税金の収め方

確定申告書を提出する時に、税金を納めるわけではありません。税金は別の方法で、自分で納めるようにします。

納税の期限は確定申告の期限と同じく3月15日までとなっています。

- 所得税及び復興特別所得税 – 3月15日まで

- 消費税及び地方消費税 – 3月31日まで

- 贈与税 – 3月15日まで

納税方法は、口座振替、現金納付、e-Taxの3つがあります。(最近はクレジットカード支払いもできるようになりましたが、ポイント還元がなかったり、手数料がかかるのでお得ではありません)

このうち、e-Taxは事前の利用登録が必要なのでおすすめしません。

現金納付をしたい方は、税務署に行けば振込用紙を配布しているので、そこに納税額を記入して銀行で納付します。

最もおすすめの納税方法は口座振替です。

先ほどの「確定申告書B」の作成で、銀行口座番号を入力する項目も出てきます。

案内に従って口座番号を入力し、確定申告書Bを提出すれば、納税額を口座振替で銀行から引き落としてくれます。

手数料も不要なので、この方法なら口座振替日までに納税額を銀行に入金しておくだけで構いません。

また、口座振替にはもう一つのメリットがあります。それは、口座振替日が毎年4月20日ごろになっているので、納税の期日を約1ヶ月先延ばしにすることができるという利点です。

資金繰りを考えても、個人事業主の納税は口座振替で行うのが最も良いと思います。

収入内訳書と青色申告決算書の作り方

個人事業主は、「確定申告書B」に加えて決算書に相当するものを提出しなければなりません。

その決算書に相当するものが、白色申告では「収入内訳書」であり、青色申告では「青色申告決算書」となります。

青色申告決算書の作成も「確定申告書等作成コーナー」で行えますが、決算書作成の源泉となる「帳簿」を会計ソフトで管理しているのでれば、会計ソフトの機能で打ち出すのがおすすめです。

エクセル等で帳簿付けをしている方は「確定申告書等作成コーナー」や専用ソフトで「収入内訳書」、「青色申告決算書」を作成します。

会計ソフトで帳簿付けをしているのであれば、会計ソフトに決算書の作成機能がついていますので、「確定申告」というボタンを押して、作成された決算書をプリントアウトするだけで完了です。

最近は帳簿付けの知識(簿記や会計の知識)がなくても操作できる会計ソフトが普及しています。

個人事業主として毎年確定申告をやっていくのであれば、早い段階で会計ソフトを導入しておくことをおすすめします。私自身、事業をスタートして一番最初にやったことのひとつが、会計ソフトの導入でした。

以上で、確定申告に必要な書類はすべて作成できます。

その他にも、提出必須ではありませんが「添付しておいた方が良い書類」があるので、必要に応じて添付して提出します。

確定申告書と一緒に持っていくもの

確定申告書類と一緒に提出するものとしては、以下のようなものが考えられます。

小規模企業共済に加入している自営業者は、小規模企業共済掛金払込証明書(控除証明書)を添付します。この証明書は毎年、確定申告前に届きます。

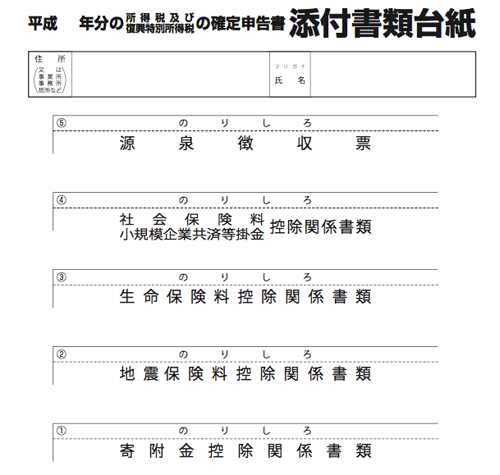

プリントアウトした確定申告書の中面に、「添付書類台紙」があります。ここに、添付しておいたほうが良い証明書等は概ね記載されています。必要に応じて添付します。

生命保険料控除や寄付金控除を受ける場合も同様に「添付書類台紙」に貼り付けます。

また、住宅ローン控除を申請する際は、必要な書類一式を持っていきます。

提出書類が揃っているか不安?いえいえ大丈夫です。

万が一、提出書類に漏れがあっても、必要なものは後日税務署からこれを提出してくださいという催促が届くので安心です。(もちろんペナルティはありません)

大切なのは、

- 期限までに確定申告書類を提出する

- (自分が損することがないよう)節税や還付に必要な書類は忘れず添付する

この2つだけです。

実際、私自身が何度もミスや書類漏れを経験してきているからこそ言えるのですが、「大丈夫、心配は何一つありません」。

確定申告書の提出方法

毎年、確定申告の時期になると税務署に行列ができます。

しかし、確定申告書の提出方法にはいくつかあり、税務署に出向かなくても郵送などで送ることができます。

- 税務署に直接持っていく

- 税務署に郵送する

- e-Tax(インターネット)で提出する

税務署に直接持っていく

一番わかりやすいのは、管轄の税務署に提出書類を一式持っていく方法です。

ただし、前述のように確定申告時期は大変混雑します。

税務署に確定申告書を直接持っていくメリットは、何と言っても「確定申告をしたぞ」という実感がわくことです。

私も最初は毎年、税務署に直接書類を持っていっていたのですが、毎年恒例の儀式のような感じで、自営業のモチベーション維持の一つになっていました。

ただ、実務面で言うとあえて直接持っていくメリットはありません。

というのも、「確定申告の時に書類をチェックされるわけではない」からです。

初めて確定申告する時は、提出のときに弾かれたらどうしよう…と不安になるかもしれませんが、心配ありません。

確定申告の時期はとにかく行列ができているので、税務署の職員も細かくチェックしている余裕はないです。

アルバイトと思えし職員が、必要最小限の書類だけをパパっと確認して、提出印を押して書類を受け付けてくれるだけです。

税務署に郵送する

管轄の税務署に提出書類一式を郵送する方法です。慣れてきたらこの方法がいちばん楽なのでおすすめです。

郵送方法は、普通の定形外郵便で問題ありません。書類がポストに入れば、ポスト投函でOKです。

郵送で確定申告書を提出する場合は、郵便局の印鑑が押された日または税務署への到着日が「提出日」となります。3月15日の期限に間に合うよう、余裕を持って提出することをおすすめします。

作成した申告書は送付により税務署に提出できます。税務上の申告書や申請書・届出書は「信書」に当たることから、税務署に送付する場合には、「郵便物」(第一種郵便物)又は「信書便物」として送付する必要があります。

申告書を郵送又は信書便により税務署に送付する場合、通信日付印により表示された日を提出日とみなします(それ以外の場合には税務署に到達した日が提出日となります。)。

また、確定申告書のコピーはビジネスや日常生活で何かと必要になります。例えば住宅ローンの申込や金融機関からの借入の際に収入を証明するための書類として使います。

よって、税務署の印鑑が押されているコピーがもらえるよう、事業主保管用(確定申告書のコピー)も一緒に提出します。

この時、返送用の封筒に切手を貼り、こちらも合わせて提出することを忘れないでください。

ちなみに、税務署に直接持っていく場合は、確定申告書のコピーを持っていけばその場で提出印を押してもらえます。

e-Tax(インターネット)

e-Tax(イータックス)はインターネットを使って電子申告する方法です。

税理士事務所にお願いすると、大抵e-Taxで処理してくれます。

ただ、自分で確定申告をする場合はe-Taxはおすすめしません。

なぜなら、e-Taxは紙の確定申告書を印刷する必要がないので便利なのですが、e-Taxの利用には電子証明書が必要なので、導入の面倒くささと導入コストがかかるからです。

新しくできたマイナンバーカードには電子証明書を付帯することもできるようなので、今後はe-Taxがより身近になる可能性があります。

確定申告に税理士は必要か?

冒頭でも書きましたが、個人事業主であれば確定申告に税理士は不要です。

日常の経理を税理士に依頼している方は、その流れで確定申告も税理士さんにお願いするケースもあると思いますが、確定申告書の作成・提出はそれほど難しいものではないので、無知識でもできます。

というか正直な話、多少間違っていても税務署から怒られることはまずありません。

私はこれまでに数多くの個人事業主の方にインタビューをしてきましたが、多くの方が確定申告はご自身でやっておられました。

とはいえ、確定申告書を作成する上でわからないこともたくさん出てくると思います。

わからない時は「税理士」ではなく、「税務署」に電話して直接質問をぶつけてください。税務署には堅いイメージがありますが、電話してみるとすごく優しく教えてくれます。

また、税務署に出向いて相談窓口で質問してもていねいに教えてくれます。もちろん無料です。

無知識でも使える会計ソフト

自分で確定申告をする際は、会計ソフト(確定申告ソフト)の利用がおすすめです。

会計ソフトを使うと、驚くほど簡単に確定申告書を作成することができます。利用料は年間1万円程度です。

会計ソフトなんて使いこなせるか不安・・・

安心してください。無知識でも会計ソフトを使って日々の帳簿づくりや確定申告は可能です。

中でも、多くの個人事業主が「こんなに便利なソフトがあるならもっと早く使いたかった!」と答えているのが、クラウド会計ソフトです。

従来のインストール型ではなく、クラウド会計ソフトはブラウザで「ID/パスワード」でログインして使うタイプのソフトです。

パソコンだけでなく、Macでもスマホでもタブレットでも、端末を問わずに使うことができます。

データを自動で取り込んでくれる

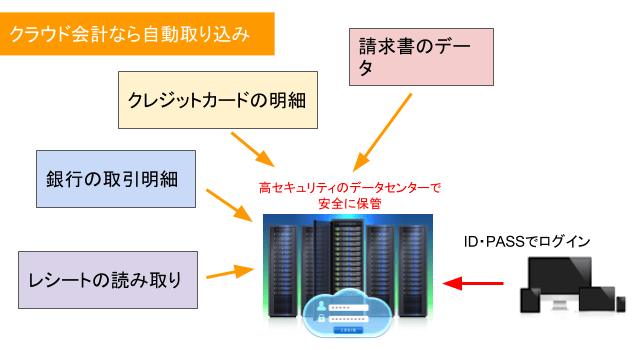

クラウド会計ソフトのすごいところは、帳簿づくりに必要なデータをすべて自動的に取り込んでくれることです。

例えば、銀行口座(インターネットバンキング)を連携すると、預金通帳のデータをクラウド会計ソフトが自動的に取り込み、帳簿に反映してくれます。

クレジットカードについては、Web明細を連携することで、カードの利用明細のデータを自動的に会計ソフトに取り込んでくれます。(ちなみに、Web明細を連携してもカード番号は登録しないので最も安全です)

また、現金で支払った経費については、レシートをスマホのカメラで撮影するだけで、その文字を読み取り、会計ソフトに取り込んでくれます。

様々な作業を自動で行ってくれるので、会計や確定申告の知識がなくてもクラウド会計ソフトは活用できるのです。

もちろん、セキュリティは安全です。高いセキュリティを誇るデータセンターで、金融機関と同等の暗号化によってデータは守られます。

また、バックアップもクラウド会計ソフトの事業者が自動的に行ってくれます。

代表的なクラウド会計ソフト

「freee・マネーフォワードクラウド確定申告・弥生の青色申告オンライン」の3つが特に人気の高い代表的なクラウド会計ソフトです。

個人事業主に特に人気なのはfreeeです。私が多くの個人事業主にヒアリングした中では、freeeの評価が抜群に高かったです。

また、ネットの口コミで人気だったのはマネーフォワードクラウド確定申告です。私は法人をやっているのですが、マネーフォワードクラウド会計という法人向けの会計ソフトを使っています。

クラウド会計ソフトは一定期間の無料おためしができるので、評判などを比較しながら最適なソフトを選んでください。

確定申告ソフト徹底比較

個人事業主の青色申告ソフト比較!マネーフォワードクラウド確定申告かfreeeかやよいの青色申告か

0件のコメント